240個工程項目中:215個項目的區(qū)域����、業(yè)主���、中標(biāo)價�、中標(biāo)單位等信息完整�����、納入統(tǒng)計數(shù)據(jù)�����,14個項目未明確中標(biāo)單位����、按招標(biāo)控制價納入統(tǒng)計,以上229個項目金額合計869906.09萬元���,平均金額3798.72萬元��,另外11個項目信息不完整�����、未納入統(tǒng)計�。

除內(nèi)蒙古��、寧夏���、西藏�、海南外�����,內(nèi)地共有27個省區(qū)市產(chǎn)生項目��。

圖1 不同合同金額項目數(shù)量及合同情況

工程項目的馬太效應(yīng)非常顯著�。2000萬以下的項目總計150項,項目數(shù)占比65.5%���,但合同額僅有129036.66萬元�,金額占比14.83%����;1億元以上的項目數(shù)雖然僅占比6.99%���,但合同額達到55.51%。

土壤修復(fù)項目往往是由其他大型項目的推進而產(chǎn)生的����,這些大型項目基本都是政府投資的重點項目、民生項目�����,土壤修復(fù)體量可能不大��,但利益相關(guān)方甚多�����,那些默默無聞完成了中小型項目的監(jiān)管部門和從業(yè)單位實為大多數(shù)��,他們看上去不那么顯眼�,但他們所做的可能是本地區(qū)甚至本省的第一例項目,而且做好實屬不易����,應(yīng)該給他們更多的關(guān)注和掌聲�����。

240個工程項目中�����,包括229個修復(fù)工程和11個風(fēng)險管控項目。盡管風(fēng)險管控已成為土壤污染治理的基本理念�,但在實踐中各地還是更習(xí)慣采用“修復(fù)工程徹底解決所有問題”的一錘子買賣。如大量重金屬污染修復(fù)項目采用固化穩(wěn)定化技術(shù)�,由于重金屬總量不變,其本質(zhì)上仍然是風(fēng)險管控�,但項目名稱大多為修復(fù)工程,這一方面是為了管理程序的便捷�,另一方面也意味著很難安排項目后期監(jiān)測與管控的計劃和資金。

表2 風(fēng)險管控與修復(fù)工程項目數(shù)量

修復(fù)介質(zhì)上���,超過75%的項目仍聚焦于土壤修復(fù)���,土壤和地下水一體化修復(fù)的占比為12.08%,純地下水修復(fù)項目僅占3.75%����,因此地下水修復(fù)任重而道遠����。

表3 不同修復(fù)介質(zhì)項目數(shù)量

注:項目名稱中直接給出的����,按項目名稱判定;項目名稱中未明確的���,根據(jù)招標(biāo)工程內(nèi)容確定��;廢渣處置項目�����,按土壤修復(fù)歸類����;地表水修復(fù)項目等不計入���。

項目數(shù)量上����,上海市以37個排名第一,湖南���、江蘇�����、重慶��、浙江�、甘肅����、廣西�����、廣東��、湖北���、天津分列2~10位����;合同額上,天津以25.6億元一柱擎天��,上海�����、湖南���、江蘇���、山西、浙江�����、山東��、四川��、安徽���、湖北����、廣東、北京��、重慶�����、貴州�����、廣西��、甘肅分列2~16位����,前5個地區(qū)合同額在5~10億,后10個地區(qū)在1~5億�����,其他地區(qū)的合同額均在1億以下����。

與咨詢項目不同���,工程項目在長三角�、珠三角和京津冀三大經(jīng)濟圈的集中度并不顯著,湖南���、甘肅��、廣西�����、湖北等圈外省份卻在項目數(shù)量與合同金額上有耀眼的表現(xiàn)�����。

土壤修復(fù)市場多屬于政策推動型���,政策手段又可分為“胡蘿卜”和“大棒”?!昂}卜”是中央對無主的歷史遺留場地提供的修復(fù)資金支持,如湖南省作為重金屬污染防治頭號地區(qū)��,在2015年之前是絕對的土壤修復(fù)熱點���,部分項目仍延續(xù)至今����;甘肅省是“土十條”200個示范項目中數(shù)量最多的省份(占據(jù)34個,非官方數(shù)據(jù))�����,遠多于其他省份���;廣西壯族自治區(qū)河池市和湖北省黃石市在自省內(nèi)的項目總數(shù)中都占據(jù)重要地位�,兩地是“土十條”確定的六個土壤污染綜合防治先行區(qū)之二����。如同重點行業(yè)企業(yè)用地調(diào)查讓山東、內(nèi)蒙等地在咨詢項目中表現(xiàn)突出一樣���,中央層面的資金支持讓一些非發(fā)達省份產(chǎn)生了更多項目���。

隨著行業(yè)發(fā)展,“胡蘿卜”逐漸減少����,“大棒”成為主流�����。“誰污染���、誰治理”���、“誰受益、誰負(fù)責(zé)”理念的深入與日常監(jiān)管的強化���,誕生了大量因城市開發(fā)而產(chǎn)生的土壤修復(fù)項目����。上海���、江蘇�、重慶�、浙江、廣東���、天津���、北京等地均是此類代表��,這些地區(qū)的修復(fù)資金則多來自于城市開發(fā)過程中的土地性質(zhì)變更與增值����。

圖2 各省區(qū)市土壤修復(fù)工程項目數(shù)&合同額

除了污染特征�����、地方財力等因素外����,市場環(huán)境也是我們關(guān)注的重點,為此我們提出了一個簡單的“市場本地化指數(shù)”����,即省外企業(yè)中標(biāo)項目數(shù)量在該省份全部項目中所占的比例。

在可統(tǒng)計的25個省份中��,有22個省份的市場本地化指數(shù)超過40%��。上海�、湖南、北京相對較高���,這三地都是環(huán)保企業(yè)較發(fā)達的地區(qū)�,本地供給能力較強��?�?傮w而言����,土壤修復(fù)工程市場的地方保護主義較輕,市場競爭較充分��。

圖3 各省市場本地化指數(shù)

2019年�����,城市工業(yè)場地修復(fù)項目依然是主流��,共計153個����,在總數(shù)中占比63.75%;重金屬污染修復(fù)項目37個����,排名第二;非正規(guī)填埋場修復(fù)項目17個,排名第三��;農(nóng)用地修復(fù)項目15個��,排名第四���;石油石化和應(yīng)急處置修復(fù)項目分列五�、六名�。

項目金額上,城市工業(yè)場地修復(fù)排名第一�����,非正規(guī)填埋場修復(fù)項目超越重金屬污染修復(fù)項目�,排名第二,重金屬污染修復(fù)����、農(nóng)用地、石油石化和應(yīng)急處置修復(fù)分列三�、四、五���、六�����。特別需要說明的是��,石油石化場地的9個項目中有5個項目沒有固定中標(biāo)價�����,所以合同總額上未納入統(tǒng)計�。石油石化行業(yè)特別稅是美國超級基金初期資金的主要來源之一����,2019年我們已看到石油石化場地修復(fù)晨曦初現(xiàn),相信今后會有越來越多的項目進入市場�。

圖4 不同場地類型項目數(shù)量&合同額

注:農(nóng)用地修復(fù)的污染物大多為重金屬,但其與重金屬污染場地修復(fù)的業(yè)主單位��、工程內(nèi)容有較大區(qū)別�����,因此單獨計算�。

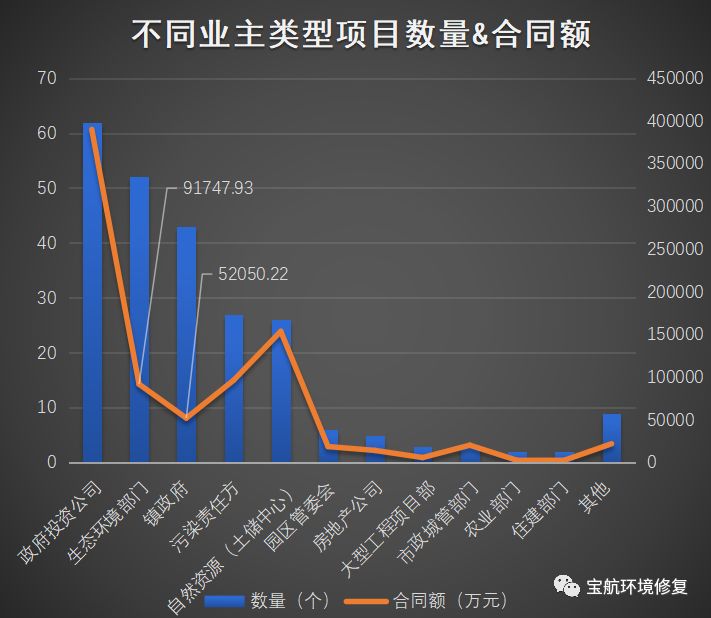

工程項目的業(yè)主類型與咨詢項目相似,前六大客戶完全一致�,只是座次稍有變化����。政府投資公司升至第一�,生態(tài)環(huán)境部門退至第二,地方人民政府(鎮(zhèn)政府)�、污染責(zé)任方、自然資源部門(含土地儲備中心)���、園區(qū)管委會分列三~六位�����,房地產(chǎn)公司���、大型工程項目部、市政城管部門����、農(nóng)業(yè)部門、住建部門等也產(chǎn)生了一定的項目��,其他如機關(guān)事務(wù)管理局����、教育局�、綜合行政執(zhí)法處�����、排水管理處等產(chǎn)生了少量項目����。

生態(tài)環(huán)境部門、地方人民政府(鎮(zhèn)政府)直接招標(biāo)的項目合計約14.38億元�,這些資金有相當(dāng)一部分來自2018年的中央土壤污染防治專項資金(35億元)���,以此我們粗略估計實際的修復(fù)產(chǎn)業(yè)規(guī)模約為目前公開招標(biāo)項目的2.4倍(35/14.38=2.4)��,即210億元左右����。數(shù)據(jù)差異一方面來自于我們搜索渠道的局限性���,另一方面源于污染責(zé)任方�����、房地產(chǎn)公司等項目進行的內(nèi)部招標(biāo)數(shù)據(jù)我們無法獲得���,這兩者顧忌社會敏感性�,多數(shù)采用內(nèi)部招標(biāo)的形式選定修復(fù)服務(wù)供應(yīng)方����。大型基建工程中的土壤修復(fù)工作也大多作為輔助項目,被工程總包直接實施而未進入公開市場�。

根據(jù)美國Environmental Business International (EBI)發(fā)布的《美國環(huán)境修復(fù)產(chǎn)業(yè)報告:修復(fù)與產(chǎn)業(yè)服務(wù)》,能源部下屬設(shè)施和軍用場地的修復(fù)是產(chǎn)業(yè)中的大塊頭��。2018年美國環(huán)境修復(fù)產(chǎn)業(yè)規(guī)模約80億美元���,其中美國能源部���、國防部分別產(chǎn)生了20.2億美元、13億美元的項目�����,合計占比達到了41.39%��。美國陸軍工程兵團(USACE)也是美國修復(fù)產(chǎn)業(yè)的重要組成部分���,而國內(nèi)相關(guān)工作的開展還比較少����,相關(guān)項目數(shù)據(jù)也無法在公開市場獲得。

圖5 不同業(yè)主項目數(shù)量&合同額

2019年是《土壤污染防治法》實施的第一年����,未出現(xiàn)一些人期待中的行業(yè)大爆發(fā),這是正常的�����,也是由于土壤污染的特點所決定的����。如同每個場地都有其獨特性�����,都需完成初步調(diào)查���、詳細(xì)調(diào)查甚至多層次調(diào)查才能進行修復(fù)一樣���,底數(shù)不清,做再多努力����,效果也不盡如人意����。據(jù)私下了解�����,十三五期間財政部初期計劃的土壤污染防治專項資金為500億元�����,但截止到2019年僅完成280多億�,土壤“病情”不明,財政不好發(fā)力�。

重點行業(yè)企業(yè)用地調(diào)查是2019年整個行業(yè)的亮點,通過這一國家級行動先把土壤污染的家底摸清��,然后再根據(jù)污染情況量力而行����,一步一個腳印的做好土壤污染防治大文章。本文寫作期間�����,中共中央辦公廳、國務(wù)院辦公廳印發(fā)了《關(guān)于構(gòu)建現(xiàn)代環(huán)境治理體系的指導(dǎo)意見》���,意見指出“加快建立省級土壤污染防治基金”����,“對工業(yè)污染地塊�,鼓勵采用“環(huán)境修復(fù)+開發(fā)建設(shè)”模式”;財政部��、生態(tài)環(huán)境部等六部門印發(fā)《土壤污染防治基金管理辦法》�,“鼓勵土壤污染防治任務(wù)重、具備條件的省設(shè)立基金��,積極探索基金管理有效模式和回報機制���?�!边@都表明國家詳查工作已經(jīng)有一定成果,土壤修復(fù)產(chǎn)業(yè)即將迎來真正的爆發(fā)�����。

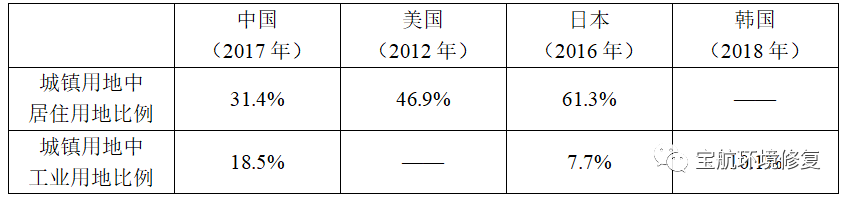

另一方面�����,土壤修復(fù)產(chǎn)業(yè)要解決的問題是實現(xiàn)土地利用和人體健康的協(xié)調(diào)統(tǒng)一,末段修復(fù)工作與前段預(yù)防���、中段邊修復(fù)邊利用必須結(jié)合起來�。目前國際上都非常重視維持工業(yè)化�����,工業(yè)企業(yè)對國民經(jīng)濟的支柱作用日益凸顯��。根據(jù)“澤平宏觀《中國土地資源稀缺嗎���?》”報告�����,中國城鎮(zhèn)用地中的居住用地比例遠低于美日韓��,而工業(yè)用地比例又遠高于三者�����;中國四大一線城市的住宅用地比例遠低于紐約��、東京���、首爾���,而工業(yè)用地同樣遠高于三大代表性城市。在相當(dāng)長一段時間內(nèi)���,工業(yè)用地占比較高的局面不會改變���。如何既保證優(yōu)秀工業(yè)企業(yè)的良好經(jīng)營,又實現(xiàn)土壤地下水環(huán)境質(zhì)量的持續(xù)改善或高質(zhì)量維持��,是土壤修復(fù)產(chǎn)業(yè)面臨的重大命題���。

表3 中美日韓城鎮(zhèn)用地結(jié)構(gòu)差異

表4 中美日韓一線城市用地結(jié)構(gòu)差異

隨著中國經(jīng)濟進入中速增長期�����,在未來相當(dāng)長的一段時間內(nèi)��,工業(yè)企業(yè)所面臨的經(jīng)營壓力都比較大。這就要求修復(fù)產(chǎn)業(yè)必須從“粗放增長”進入到“精細(xì)化提升”階段,融合人才�����、技術(shù)�、資本等多方面資源為客戶提供更為科學(xué)、合理且高效的咨詢和工程服務(wù)�,真正做以風(fēng)險管控為主、修復(fù)為輔����,并從全生命周期管理的角度科學(xué)進行土壤地下水環(huán)境風(fēng)險控制。到那時��,土壤修復(fù)行業(yè)才算到了成熟階段���,土壤修復(fù)產(chǎn)業(yè)也將成為真正的藍海�����,為國民健康和經(jīng)濟社會發(fā)展做出應(yīng)有的貢獻���。

(1)《建設(shè)項目環(huán)境影響評價分類管理目錄》(2018年修正版)要求污染場地治理修復(fù)項目需全部編制環(huán)境影響評價報告表,這與《土壤污染防治法》���、《污染地塊土壤環(huán)境管理辦法(試行)》規(guī)定的相關(guān)流程存在一定重疊�����。實際上��,修復(fù)治理�、環(huán)境監(jiān)理、修復(fù)效果評估的方案編制�、評審和實施均已對二次污染防治相關(guān)內(nèi)容進行了較嚴(yán)格的把關(guān),一個項目在同一個主管部門走兩道審批手續(xù)����,與簡政放權(quán)的管理思路略有沖突,建議未來對相關(guān)管理流程適度優(yōu)化��。

(2)調(diào)研過程中出現(xiàn)了一些工作量較少�、環(huán)境風(fēng)險較小的修復(fù)項目,投資額甚至只有幾十萬元�,建議參考建設(shè)工程相關(guān)管理辦法,對環(huán)境風(fēng)險較小���、投資規(guī)模較小的項目在程序上可以適當(dāng)優(yōu)化���,縮短項目周期��。

來源 | 寶航環(huán)境修復(fù)公司

作者介紹:

于琪 寶航環(huán)境修復(fù)公司 市場部經(jīng)理

馬駿 寶航環(huán)境修復(fù)公司 總經(jīng)理

曲丹 寶航環(huán)境修復(fù)公司 研發(fā)部經(jīng)理

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品�����,目的在于傳遞更多信息,并不代表本網(wǎng)贊同其觀點���。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題�,如發(fā)生涉及內(nèi)容���、版權(quán)等問題����,文章來源方自負(fù)相關(guān)法律責(zé)任����。

3. 如涉及作品內(nèi)容、版權(quán)等問題��,請在作品發(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系��,否則視為放棄相關(guān)權(quán)益�����。