相對(duì)于中國(guó)而言,美國(guó)危廢處理行業(yè)起步較早。E20研究院固廢行業(yè)研究中心潘功博士通過(guò)對(duì)美國(guó)危廢發(fā)展史的研究����,曾總結(jié)出美國(guó)危廢處理行業(yè)“藍(lán)海-紅海-沙漠之花”的發(fā)展歷程。而美國(guó)危廢處理行業(yè)的發(fā)展經(jīng)驗(yàn)�����,以及美國(guó)危廢行業(yè)代表企業(yè)截然不同的發(fā)展路徑����,對(duì)我國(guó)危廢處理行業(yè)都有所啟發(fā),也給正處于激烈競(jìng)爭(zhēng)中的危廢企業(yè)發(fā)展及戰(zhàn)略布局帶來(lái)思考��。

美國(guó)危廢處理行業(yè)起步較早�,經(jīng)歷了從藍(lán)海到紅海到沙漠之花的發(fā)展變革過(guò)程,行業(yè)中龍頭企業(yè)也隨之更迭交替���。而目前我國(guó)危廢行業(yè)仍處于快速發(fā)展起步階段��,行業(yè)集中度不高����、規(guī)范性不強(qiáng)、規(guī)?����;粔?����。近期��,環(huán)保政策進(jìn)一步趨嚴(yán)�,帶來(lái)了危廢處理行業(yè)快速發(fā)展熱潮,而危廢處理價(jià)格較高帶來(lái)的較高收益����,受到了資本市場(chǎng)的青睞,危廢行業(yè)并購(gòu)潮愈演愈烈����,不可避免帶來(lái)行業(yè)內(nèi)企業(yè)的淘汰整合��。能否在大浪淘沙的危廢行業(yè)中存活下來(lái)并在新一輪的跑馬圈地中脫穎而出��,還需看企業(yè)未來(lái)發(fā)展戰(zhàn)略布局����。

美國(guó)危廢三十年發(fā)展史:藍(lán)海-紅海-沙漠之花

E20研究院早在2017年通過(guò)對(duì)美國(guó)危廢處理產(chǎn)業(yè)三十年發(fā)展史的研究總結(jié)出美國(guó)危廢行業(yè)“藍(lán)海-紅海-沙漠之花”的發(fā)展歷程(相關(guān)閱讀:潘功:我國(guó)危廢行業(yè)的發(fā)展探索——藍(lán)海?紅海?沙漠之花)�����。

第一階段 藍(lán)海階段(1980年代-1990年代初)行業(yè)起步并高速發(fā)展的十年大繁榮

外部因素:由于固廢和危廢帶來(lái)的社會(huì)問(wèn)題日益嚴(yán)重�����,美國(guó)政府于1976年通過(guò)《資源保護(hù)與回收法》(RCRA)奠定了美國(guó)固體廢物處理的基礎(chǔ)�����,并首次對(duì)危險(xiǎn)廢物管理作了詳細(xì)規(guī)定�����,建立了“從搖籃到墳?zāi)埂钡墓虖U及危廢生命全周期管理體系���。1980年起�����,RACA正式生效�����,同期多個(gè)法案的頒布和危廢名錄的劃定�����,直接推動(dòng)了危廢行業(yè)的產(chǎn)生與發(fā)展�����。

內(nèi)部因素:化工工業(yè)是美國(guó)危廢產(chǎn)生的主要行業(yè)���,在十年大繁榮時(shí)期,危廢行業(yè)和與之緊密相關(guān)的化工工業(yè)同處于上升期�����,危廢產(chǎn)量及處理量均逐年增加�����。出于安全、成本等多方面考慮���,大型化工企業(yè)對(duì)危廢的自行資源化利用或無(wú)害化處置在這一階段占據(jù)主導(dǎo)地位����。同一時(shí)期�����,有技術(shù)優(yōu)勢(shì)的大型危廢處理企業(yè)也逐漸發(fā)現(xiàn)了市場(chǎng)先機(jī)����,雖然這一階段第三方危廢處置公司所占據(jù)的市場(chǎng)規(guī)模較小,但已逐漸崛起�。

第二階段 紅海階段(1990年代-2002年) 行業(yè)高速擴(kuò)張后的調(diào)整期

外部因素:一方面美國(guó)政府政策轉(zhuǎn)向,確立了以預(yù)防污染取代末端治理的污染控制政策���,大力推進(jìn)危廢源頭減量化。美國(guó)政府于1988 年頒布了《廢物減少評(píng)價(jià)手冊(cè)》�,并于1990年通過(guò)《污染預(yù)防法》,這是首次以立法的方式肯定了以前端減少或預(yù)防污染產(chǎn)生取代長(zhǎng)期采用的末端污染治理為主導(dǎo)的污染控制政策�。同時(shí)��,EPA及各州環(huán)保部門(mén)相繼出臺(tái)了針對(duì)多個(gè)危廢焚燒��、填埋等無(wú)害化處置設(shè)施的行業(yè)標(biāo)準(zhǔn)�����,其中包括危廢名錄����、危廢排放標(biāo)準(zhǔn)�����、關(guān)停標(biāo)準(zhǔn)等����。部分無(wú)害化處置設(shè)施因難以達(dá)到行業(yè)標(biāo)準(zhǔn)而被迫關(guān)停。另一方面����,由于技術(shù)發(fā)展需求,美國(guó)的化工產(chǎn)業(yè)開(kāi)發(fā)和推行了許多清潔生產(chǎn)工藝����、技術(shù)��,使得危廢產(chǎn)生量得到一定控制��。同時(shí)隨著經(jīng)濟(jì)的發(fā)展��,美國(guó)國(guó)內(nèi)對(duì)于環(huán)境標(biāo)準(zhǔn)要求的增高��,生產(chǎn)成本逐漸提高�。由于發(fā)展中國(guó)家具有穩(wěn)定的政治環(huán)境����、一流的基礎(chǔ)建設(shè)以及充足的廉價(jià)勞動(dòng)力等優(yōu)勢(shì),美國(guó)逐步將產(chǎn)生危廢較多的高端制造業(yè)轉(zhuǎn)移至發(fā)展中國(guó)家����,相關(guān)制造業(yè)所產(chǎn)生的危廢數(shù)量進(jìn)一步減少。

內(nèi)部因素:在此期間�,危廢無(wú)害化處置行業(yè)逐漸呈現(xiàn)飽和狀態(tài),整體產(chǎn)能過(guò)剩并引發(fā)價(jià)格戰(zhàn)�����,導(dǎo)致無(wú)害化處置企業(yè)的整體利潤(rùn)下降,甚至部分企業(yè)虧損經(jīng)營(yíng)�����。在價(jià)格戰(zhàn)期間,美國(guó)危廢焚燒價(jià)格從700美元/噸左右下降至529美元/噸甚至更低���,逼死眾多小型危廢無(wú)害化處置設(shè)施。行業(yè)間不斷并購(gòu)����、整合、集中���,危廢無(wú)害化處置設(shè)施的數(shù)量也在不斷減少����,取而代之出現(xiàn)的是更大型的危廢無(wú)害化處置設(shè)施����,部分傳統(tǒng)巨頭企業(yè)經(jīng)歷了急轉(zhuǎn)直下的蕭條,受沖擊較小的中小企業(yè)反而通過(guò)合理并購(gòu)��,形成了新的市場(chǎng)競(jìng)爭(zhēng)格局�。

E20研究院潘功認(rèn)為,這段時(shí)期美國(guó)的危廢行業(yè)并非實(shí)質(zhì)性的蕭條���,被稱(chēng)為整合調(diào)整期更為確切�。

第三階段 沙漠之花(2002年至今)行業(yè)成熟的新黃金時(shí)期

外部因素:在新黃金時(shí)期,美國(guó)的危廢產(chǎn)量與美國(guó)的工業(yè)結(jié)構(gòu)調(diào)整和大力推進(jìn)清潔生產(chǎn)有著較強(qiáng)的關(guān)聯(lián)度�,危廢產(chǎn)量基本保持穩(wěn)定,產(chǎn)廢企業(yè)數(shù)量在2013年起有上升趨勢(shì)����。相關(guān)法律法規(guī)也趨于成熟。

內(nèi)部因素:在此期間��,專(zhuān)業(yè)化危廢無(wú)害化處置公司的市場(chǎng)占比逐漸增大����,行業(yè)進(jìn)一步集中,大中型危廢無(wú)害化處置設(shè)施增多�,形成寡頭格局。行業(yè)巨頭以綜合型全鏈條處理模式為主�,具備全套咨詢(xún)、清理�、收運(yùn)、處置能力���,并承擔(dān)環(huán)境修復(fù)�����、突發(fā)危機(jī)處理等社會(huì)責(zé)任��。在經(jīng)歷了紅海之后��,行業(yè)再次整合���,產(chǎn)生的行業(yè)翹楚即稱(chēng)之為沙漠之花。

在行業(yè)成熟的新黃金時(shí)期����,整體的產(chǎn)能規(guī)劃更為合理,危廢無(wú)害化處置產(chǎn)能溢出量穩(wěn)步減少����,危廢無(wú)害化處置量和處理機(jī)構(gòu)數(shù)量都在穩(wěn)步減少,同時(shí)行業(yè)的集中度也進(jìn)一步增長(zhǎng)���。

美國(guó)危廢行業(yè)發(fā)展引起的行業(yè)格局調(diào)整

美國(guó)危廢行業(yè)的整合發(fā)展也帶來(lái)了龍頭公司的交疊更替���,以ChemicalWaste Management(以下簡(jiǎn)稱(chēng)CWM)、Clean Harbors(以下簡(jiǎn)稱(chēng)CLH)和Safety-Kleen三家企業(yè)為例�。

CMW于1975年進(jìn)入危廢市場(chǎng),1976年進(jìn)行了大規(guī)模擴(kuò)張�,大舉購(gòu)買(mǎi)全美的危廢無(wú)害化處置設(shè)施,成為全美危廢行業(yè)的超級(jí)公司。但是1990年代以后���,危廢行業(yè)整體蕭條���、監(jiān)管變嚴(yán),導(dǎo)致CWM大量設(shè)備關(guān)停�。此外,90年代環(huán)保人權(quán)活動(dòng)的興起也使得CWM公司受到大量沖擊�����。除了危廢行業(yè)蕭條����、環(huán)保人權(quán)活動(dòng)等外部因素,CWM的衰落也有其自身的原因��。CWM公司在危廢行業(yè)迅速跌落時(shí)期����,仍然相信危廢無(wú)害化處置將穩(wěn)定增長(zhǎng),一味加大投資�����,導(dǎo)致了更多的損失,一代巨頭就此隕落�����。

CLH成立于1980年�,是美國(guó)規(guī)模最大的第三方危廢處理公司。公司業(yè)務(wù)橫跨環(huán)境�、能源����、一般制造業(yè)、化工���、石油和天然氣生產(chǎn)等眾多領(lǐng)域�����。自成立后三十年以來(lái)�,公司通過(guò)不斷的并購(gòu)����,“橫向”上增加危險(xiǎn)廢物處理設(shè)施的數(shù)量和覆蓋區(qū)域,并擴(kuò)大服務(wù)范圍;“縱向”上在原有危廢無(wú)害化處置技術(shù)的基礎(chǔ)上�����,增添以資源化利用為代表的一系列新的服務(wù)領(lǐng)域,涵蓋多個(gè)行業(yè)和業(yè)務(wù)類(lèi)型���,如溶劑回收����、石油和天然氣鉆井領(lǐng)域服務(wù)�、環(huán)境服務(wù)等。CLH在行業(yè)龍頭CWM受沖擊的情況下����,在合適的時(shí)間通過(guò)合理的并購(gòu)成為新的巨頭,開(kāi)啟了公司新一輪的成長(zhǎng)��。進(jìn)入21世紀(jì)后���,由于公司主營(yíng)業(yè)務(wù)-危廢無(wú)害化處置不能為企業(yè)帶來(lái)前進(jìn)的動(dòng)力��,公司通過(guò)收購(gòu)北美領(lǐng)先的廢油回收和再精煉�、零件清潔及環(huán)境解決方案公司Safety-Kleen���,成為北美最大的二手油回收商和精煉加工商��。通過(guò)這次并購(gòu)���,CLH一舉成為美國(guó)最大的第三方危廢無(wú)害化處置及資源化利用公司���,奠定了美國(guó)危廢行業(yè)新的競(jìng)爭(zhēng)格局。

Safety-Kleen早期是一個(gè)溶劑���、廢油回收企業(yè)�,1980年成為全球最大的溶劑回收公司���。1976年EPA推出危廢法案后,因處置的溶劑被列入危廢名錄���,Safety-Kleen正式進(jìn)入危廢業(yè)�。1985-1987年Safety-Kleen通過(guò)三次戰(zhàn)略并購(gòu)�,拓寬了公司業(yè)務(wù)分布、擴(kuò)展了廢液處置類(lèi)型��、掌握了回轉(zhuǎn)爐焚燒等新技術(shù)��,具備了無(wú)害化處置大量危廢的能力�����。而后20世紀(jì)90年代初,“外憂(yōu)”――危廢行業(yè)整體蕭條和“內(nèi)患”――高達(dá)270萬(wàn)美元的EPA罰單帶來(lái)的雙重打擊使Safety-Kleen開(kāi)始走下坡路���。

注:Safety-Kleen于2006年進(jìn)入中國(guó)大陸市場(chǎng)���,在廣州設(shè)立了一家全資子公司——廣州世潔環(huán)保服務(wù)有限公司,面向廣泛的工業(yè)��、制造業(yè)�、服務(wù)業(yè)提供零部件清洗和危廢管理服務(wù),是中國(guó)境內(nèi)最早提供廢油�����、廢溶劑合法專(zhuān)業(yè)回收以及環(huán)保處置再生的公司�����。2014年�,廣州首聯(lián)環(huán)境工程有限公司進(jìn)入廢礦物油再生領(lǐng)域,第一步便瞄準(zhǔn)了Safety-Kleen在中國(guó)的危廢管理服務(wù)業(yè)務(wù)��,將廣州世潔納入旗下��,并逐步整合、建立起全產(chǎn)業(yè)鏈業(yè)務(wù)體系���。近年來(lái)��,首聯(lián)環(huán)境發(fā)展迅速����,正在尋求深化與Safety-Kleen的合作�,雙方就共同開(kāi)發(fā)中國(guó)大陸零部件清洗業(yè)務(wù)展開(kāi)了進(jìn)一步的探索。

在這次行業(yè)洗牌中�����,傳統(tǒng)巨頭企業(yè)受到的沖擊較大�,由于體量較大較難通過(guò)適時(shí)的調(diào)整及時(shí)止損,而受沖擊較小的中小企業(yè)反而通過(guò)合理并購(gòu)成為新巨頭���,如CLH。一方面�,CLH在不同階段的發(fā)展戰(zhàn)略十分清晰,并購(gòu)時(shí)機(jī)得當(dāng)�,幾個(gè)重要并購(gòu)均處在融資成本相對(duì)合理的時(shí)期,資產(chǎn)負(fù)債率雖然在并購(gòu)發(fā)生時(shí)有所提升�,但后續(xù)的管控使得資產(chǎn)負(fù)債率一直處于相對(duì)平穩(wěn)水平����。另一方面�����,公司在危廢行業(yè)變革之際體量相對(duì)較小�����,受波及程度也較小�。

中美危廢行業(yè)的相同與不同

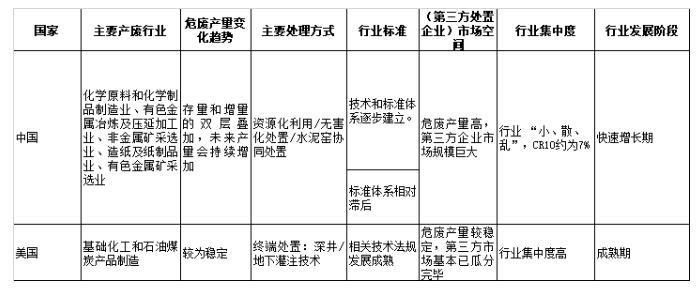

我國(guó)危廢行業(yè)起步較晚,在政策方面可參照發(fā)達(dá)國(guó)家完善的行業(yè)標(biāo)準(zhǔn)和技術(shù)規(guī)范���,減少走彎路的時(shí)間�。但兩國(guó)危廢行業(yè)有較大不同�,包括產(chǎn)廢行業(yè)、主要處理方式��、發(fā)展階段��、(第三方)市場(chǎng)空間等都有較大差別��。中國(guó)與美國(guó)危廢行業(yè)具體對(duì)比如下表所示���。

一�����、 主要產(chǎn)廢行業(yè)以及危廢產(chǎn)生量

美國(guó)危廢產(chǎn)生來(lái)源較窄���,主要集中在基礎(chǔ)化工和石油煤炭產(chǎn)品制造業(yè)�,其中�,基礎(chǔ)化工制造業(yè)產(chǎn)廢占比超50%。而中國(guó)的危廢主要?jiǎng)t來(lái)源于化學(xué)原料和化學(xué)制品制造業(yè)�、有色金屬冶煉及壓延加工業(yè)、非金屬礦采選業(yè)���、造紙及紙制品業(yè)�����、有色金屬礦采選業(yè)等行業(yè)���,這些行業(yè)產(chǎn)生的危險(xiǎn)廢物占全部危險(xiǎn)廢物產(chǎn)生量的67%����。

隨著危廢行業(yè)進(jìn)入穩(wěn)定����、成熟階段��,美國(guó)危廢產(chǎn)生量相對(duì)穩(wěn)定���。2017年危廢年產(chǎn)生量約為3500萬(wàn)噸左右�����。而我國(guó)危廢產(chǎn)量近年來(lái)仍處于穩(wěn)步增長(zhǎng)的階段�,2017年危廢年產(chǎn)生量已達(dá)6937 萬(wàn)噸���。同時(shí)我國(guó)危廢市場(chǎng)還面臨著增量和存量雙層疊加��。增量部分是指每年由于各行業(yè)生產(chǎn)的增長(zhǎng)而新產(chǎn)生的危廢數(shù)量,包括通過(guò)合法無(wú)害化處置途徑及非法處置途徑處置的危廢����。隨著危廢管理制度的不斷完善以及監(jiān)管制度的日趨嚴(yán)格���,每年新增危廢中瞞報(bào)��、漏報(bào)行為逐漸減少����,非法轉(zhuǎn)移和傾倒的途徑基本被切斷,大量原本被非法處置的危廢正回歸正規(guī)化的無(wú)害化處置途徑;而存量部分是指原先不具備相關(guān)無(wú)害化處置條件的情況下被貯存的危廢��,在技術(shù)得到發(fā)展后可以被無(wú)害化處置��,從而產(chǎn)生的部分由貯存轉(zhuǎn)為無(wú)害化處置的危廢����。因此,我國(guó)危廢產(chǎn)生量未來(lái)數(shù)年來(lái)仍將持續(xù)增長(zhǎng)��,對(duì)危廢處置的需求還將繼續(xù)增長(zhǎng)���。

隨著我國(guó)經(jīng)濟(jì)的發(fā)展��,工業(yè)結(jié)構(gòu)優(yōu)化調(diào)整逐步進(jìn)行�,以及綠色制造的推進(jìn)�,一方面,工業(yè)企業(yè)在節(jié)能減排����、提高資源化利用方面有很大的提升空間�,未來(lái)將會(huì)全面提高環(huán)境污染控制能力�����,可能會(huì)在一定程度上減少危廢的產(chǎn)生;另一方面�,類(lèi)似于美國(guó)的產(chǎn)業(yè)轉(zhuǎn)移���,我國(guó)部分制造業(yè)也將有可能在不久的將來(lái)轉(zhuǎn)移到其他國(guó)家及地區(qū)�����。未來(lái)�,在國(guó)際產(chǎn)業(yè)轉(zhuǎn)移的大背景下��,將中國(guó)資金����、技術(shù)、市場(chǎng)���、企業(yè)�、人才和成功發(fā)展經(jīng)驗(yàn)等相對(duì)發(fā)展優(yōu)勢(shì)同其他發(fā)展中國(guó)家豐富的自然資源����、巨大的人口紅利和市場(chǎng)潛力緊密結(jié)合起來(lái)具有非常重要的現(xiàn)實(shí)意義�。產(chǎn)業(yè)轉(zhuǎn)移造成的部分制造業(yè)的轉(zhuǎn)移���,以及隨之而來(lái)的危廢產(chǎn)生源的轉(zhuǎn)移是否會(huì)造成危廢產(chǎn)量的減少以及我國(guó)危廢行業(yè)是否會(huì)迎來(lái)美國(guó)一樣的衰退階段也是未來(lái)值得思考的問(wèn)題����。

二�����、 主要處理方式

產(chǎn)廢行業(yè)的不同也導(dǎo)致了危廢處理方式選擇的不同�����。整體來(lái)看��,美國(guó)危廢無(wú)害化處置的最主要方式為深井灌注�����,自2013年起美國(guó)深井灌注處置危廢量的占比就穩(wěn)定在70%左右�����。主要原因包括:1. 第三方處理比例較低,僅占15-20%左右����。1990年后,隨著政府對(duì)危廢監(jiān)管的進(jìn)一步加強(qiáng)��,第三方處理成本水漲船高����,加上危廢處理技術(shù)的進(jìn)一步成熟�����,眾多化工企業(yè)采用自行處理危廢的方式消納危廢產(chǎn)出;2. 美國(guó)內(nèi)陸多平原地區(qū)且地廣人稀�����,地質(zhì)條件占優(yōu)��。深井灌注技術(shù)成熟并多設(shè)于危廢產(chǎn)生現(xiàn)場(chǎng)�����,如石油開(kāi)采現(xiàn)場(chǎng)或化工工廠附近��。而占比較少的第三方企業(yè)主要通過(guò)資源化利用(包括能量、金屬����、溶劑等)、填埋�、焚燒等處置方式對(duì)危廢進(jìn)行處理。

中國(guó)危廢處理市場(chǎng)主要以第三方處置為主��,危廢處理方式主要以資源化利用為主(占比約為64%)��,無(wú)害化處置(焚燒�����、填埋)分列二�����、三位����,占比分別為23%和13%。由于我國(guó)危廢處理行業(yè)的競(jìng)爭(zhēng)格局中存在三大博弈關(guān)系�,未來(lái)危廢處理方式占比還將長(zhǎng)期處于動(dòng)態(tài)變化過(guò)程中(相關(guān)閱讀: 薛濤:四維集約,合縱連橫—固廢產(chǎn)業(yè)年度盤(pán)點(diǎn))��。三大博弈關(guān)系包括:無(wú)害化處置與資源化利用的博弈;水泥窯協(xié)同處置與無(wú)害化處置的博弈;產(chǎn)廢企業(yè)廠內(nèi)自行處置與危廢處置企業(yè)集中處置的博弈。

1. 無(wú)害化處置與資源化利用的博弈:隨著各地危廢處置設(shè)施建設(shè)規(guī)劃的推進(jìn)���,危廢資源化回收利用設(shè)施的建設(shè)也會(huì)逐漸完善��。產(chǎn)量較大但品類(lèi)較單一的危險(xiǎn)廢物回收利用能力會(huì)逐步增加����,產(chǎn)量較小��、分布分散的單一品類(lèi)危廢�,短時(shí)間內(nèi)資源化能力錯(cuò)配情況仍將較為突出���,無(wú)害化處置還將是首選方式�。

2. 水泥窯協(xié)同處置與無(wú)害化處置的博弈:2018年���,水泥窯協(xié)同處置與傳統(tǒng)焚燒危廢處置在焚燒中的占比分別為45%和55%��。水泥窯協(xié)同處置危廢能力逐步穩(wěn)定上升��,將對(duì)傳統(tǒng)危廢焚燒造成一定沖擊����。但水泥窯協(xié)同處置危廢仍有一定缺陷,不能完全取代傳統(tǒng)危廢無(wú)害化處置方式��。(相關(guān)閱讀:喜結(jié)連理!818傳統(tǒng)危廢企業(yè)與水泥窯協(xié)同的婚姻大事)

3. 產(chǎn)廢企業(yè)廠內(nèi)自行處置與危廢處置企業(yè)集中處置的博弈:隨著政策的變化�,我國(guó)危廢場(chǎng)內(nèi)處理占比將逐步增多,E20研究院通過(guò)對(duì)《危險(xiǎn)廢物經(jīng)營(yíng)許可證管理辦法(修訂草案)(征求意見(jiàn)稿)》意見(jiàn)函(環(huán)辦土壤函[2017]2001號(hào)) (相關(guān)閱讀:福兮?禍兮?危廢經(jīng)營(yíng)許可證管理辦法修訂草案征求意見(jiàn)稿發(fā)布)以及《江蘇省人民政府辦公廳關(guān)于加強(qiáng)危險(xiǎn)廢物污染防治工作的意見(jiàn)》(相關(guān)閱讀:川渝�����、蘇�����、晉接連發(fā)布危廢新政���,危廢處置攻堅(jiān)戰(zhàn)已拉開(kāi)序幕)的分析得出���,未來(lái)隨著政策的支持,廠內(nèi)自行處置危廢無(wú)需經(jīng)營(yíng)許可證將有效減少危廢處理成本�,將會(huì)成為產(chǎn)廢單一、產(chǎn)量大的產(chǎn)廢企業(yè)處理危廢的首選方式��。江蘇省《意見(jiàn)》的發(fā)布����,指出“危險(xiǎn)廢物年產(chǎn)生量5000噸以上的企業(yè)必須自建利用處置設(shè)施”��,也從側(cè)面說(shuō)明未來(lái)增加危廢場(chǎng)內(nèi)處理設(shè)施的迫切�����。

相對(duì)于我國(guó)危廢產(chǎn)業(yè)面臨的三大博弈�����,美國(guó)危廢產(chǎn)業(yè)面臨的博弈關(guān)系相對(duì)簡(jiǎn)單�。一是因?yàn)槌鞘谢捷^為穩(wěn)定導(dǎo)致美國(guó)水泥生產(chǎn)行業(yè)較為穩(wěn)定�,且由于水泥行業(yè)準(zhǔn)入門(mén)檻較高,一定程度上推動(dòng)了美國(guó)水泥價(jià)格的走高����,水泥企業(yè)無(wú)需為提高利潤(rùn)率進(jìn)入水泥窯協(xié)同處置行業(yè)�,因此水泥行業(yè)跨界進(jìn)入危廢行業(yè)可能性較小,傳統(tǒng)危廢處理行業(yè)面對(duì)沖擊可能性較小�����。二是因?yàn)榇蟛糠謴S內(nèi)自處理危廢企業(yè)屬于石油�����、煤炭制造企業(yè),利潤(rùn)率高����,跨界進(jìn)入危廢處理行業(yè)對(duì)外提供危廢第三方服務(wù)可能性也較小。未來(lái)美國(guó)的場(chǎng)內(nèi)處理危廢還將占優(yōu)勢(shì)��。但對(duì)于第三方企業(yè)來(lái)說(shuō)�����,資源化利用更加符合“減量化���、資源化����、無(wú)害化”的優(yōu)先管理目標(biāo)��,未來(lái)美國(guó)的危廢資源化回收利用以及填埋����、焚燒等處理方式還將處于動(dòng)態(tài)變化中。同時(shí)新技術(shù)的發(fā)展也會(huì)帶來(lái)危廢博弈關(guān)系的變化����。

三��、 行業(yè)標(biāo)準(zhǔn)

我國(guó)現(xiàn)行的標(biāo)準(zhǔn)體系與美國(guó)等發(fā)達(dá)國(guó)家相比仍然滯后�。在焚燒污染物排放限值�、防護(hù)距離等規(guī)定上,仍然與其他發(fā)達(dá)國(guó)家存在差距����。例如焚燒煙氣的二噁英排放標(biāo)準(zhǔn),中國(guó)標(biāo)準(zhǔn)為0.5TEQng/m3��,國(guó)際上普遍采用的POPs 公約則要求0.1TEQng/m3���。中國(guó)危廢行業(yè)提標(biāo)是必然趨勢(shì)����,所以危廢從業(yè)公司一定要重視自身的運(yùn)營(yíng)能力���。

四、 市場(chǎng)空間

由于我國(guó)危廢產(chǎn)生量仍然持續(xù)走高���,危廢處理需求也在持續(xù)增長(zhǎng)���。相對(duì)于已經(jīng)穩(wěn)定的美國(guó)市場(chǎng)�,我國(guó)危廢處理市場(chǎng)空缺還很大���,企業(yè)可分割市場(chǎng)空間還很多�。進(jìn)入“十三五”以來(lái)��,先后有11個(gè)省發(fā)布《危險(xiǎn)廢物處置設(shè)施建設(shè)規(guī)劃》��。從發(fā)布規(guī)劃項(xiàng)目的情況來(lái)看�,“十三五”期間平均產(chǎn)能增長(zhǎng)率達(dá)212%?�?梢?jiàn)我國(guó)危廢設(shè)施處理仍有很大的不足�,市場(chǎng)還有很大空缺。

五�����、 行業(yè)集中度

2017年���,美國(guó)的危廢處理企業(yè)僅有1000 余家�,且CR10 的市占率超過(guò)90%�,市場(chǎng)格局已非常成熟�。行業(yè)集中度很高����。

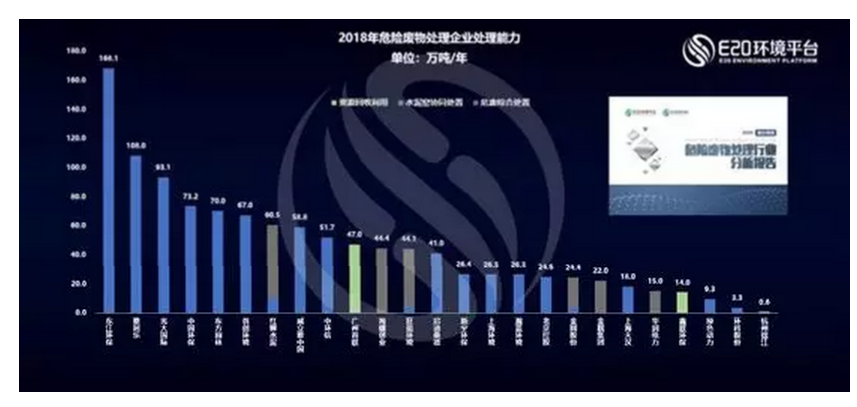

我國(guó)危廢行業(yè)仍處于發(fā)展期,類(lèi)似于美國(guó)危廢行業(yè)的二十世紀(jì)90 年代初期��,行業(yè)仍呈現(xiàn)“小���、散�����、亂”的局面�����。目前我國(guó)前十家企業(yè)集中度(CR10)參數(shù)值較低���,在7%左右。下圖為2018年我國(guó)危廢行業(yè)主要企業(yè)處理能力的排名�����。

外延并購(gòu)是危廢龍頭成長(zhǎng)必經(jīng)之路

近年來(lái)�,危廢處理市場(chǎng)并購(gòu)爆發(fā)。危險(xiǎn)廢物處理行業(yè)并購(gòu)潮的愈演愈烈�����,將不可避免地帶來(lái)行業(yè)內(nèi)企業(yè)的淘汰整合���。一方面�,眾多跨界資本強(qiáng)勢(shì)進(jìn)入����,大型企業(yè)進(jìn)行跨地域收購(gòu),中小企業(yè)生存空間進(jìn)一步受到擠壓;行業(yè)競(jìng)爭(zhēng)激烈��,高利潤(rùn)率呈下降趨勢(shì)�����。另一方面����,“以預(yù)防污染取代末端治理”是國(guó)際普遍認(rèn)同的環(huán)境保護(hù)政策,危險(xiǎn)廢物減量化是必然趨勢(shì)����,企業(yè)未來(lái)對(duì)于需求方議價(jià)能力逐漸降低;隨著我國(guó)危險(xiǎn)廢物政策的愈發(fā)趨嚴(yán)�,對(duì)設(shè)備設(shè)施的排放要求將進(jìn)一步提高�����,企業(yè)成本逐漸升高���,中小企業(yè)面臨轉(zhuǎn)型壓力�。

由于危廢行業(yè)天然的政策�、技術(shù)、資金以及人才等壁壘�����,對(duì)企業(yè)來(lái)說(shuō)�����,通過(guò)并購(gòu)搶占危廢處理市場(chǎng)擁有諸多優(yōu)勢(shì):1. 危廢資質(zhì)下放至當(dāng)?shù)丨h(huán)境管理部門(mén)�,導(dǎo)致危廢處理行業(yè)呈現(xiàn)一定的地域壁壘,大型危廢公司可通過(guò)收并購(gòu)當(dāng)?shù)匚U優(yōu)質(zhì)項(xiàng)目���,快速打破地域壁壘���,實(shí)現(xiàn)跨區(qū)域的擴(kuò)張;2. 危廢種類(lèi)多達(dá)46大類(lèi)�����,對(duì)于企業(yè)來(lái)說(shuō),進(jìn)軍危廢處理市場(chǎng)����,技術(shù)將是關(guān)鍵一環(huán),通過(guò)收并購(gòu)也可快速擴(kuò)大企業(yè)技術(shù)優(yōu)勢(shì);3. 新的危廢項(xiàng)目從立項(xiàng)到投產(chǎn)過(guò)程復(fù)雜���,審批周期長(zhǎng)�,一般耗時(shí)3-5 年��。顯然�����,收購(gòu)有資質(zhì)的企業(yè)會(huì)比新建產(chǎn)能更容易擴(kuò)大企業(yè)規(guī)模���。

同時(shí)���,危廢行業(yè)的收并購(gòu)發(fā)展也離不開(kāi)宏觀融資環(huán)境:1. 當(dāng)融資環(huán)境寬松,融資成本較低時(shí)�����,擁有資金優(yōu)勢(shì)的危廢企業(yè)會(huì)加大外延并購(gòu)的力度,同時(shí)也會(huì)吸引行業(yè)外公司打開(kāi)危廢市場(chǎng)進(jìn)一步擴(kuò)張;2. 當(dāng)融資環(huán)境逐步收緊時(shí)���,企業(yè)在進(jìn)一步擴(kuò)張規(guī)模和穩(wěn)健運(yùn)營(yíng)之間的博弈會(huì)影響公司未來(lái)發(fā)展;3. 當(dāng)融資環(huán)境嚴(yán)峻���,融資成本較高時(shí),單純通過(guò)資本并購(gòu)擴(kuò)張不考慮運(yùn)營(yíng)的公司將面臨極大壓力�,而人員、技術(shù)儲(chǔ)備充分����,具有優(yōu)秀運(yùn)營(yíng)能力的公司有望脫穎而出,在行業(yè)中占據(jù)領(lǐng)先地位����。

與美國(guó)危廢處理行業(yè)類(lèi)似,通過(guò)收并購(gòu)實(shí)現(xiàn)企業(yè)擴(kuò)張也將是我國(guó)危廢龍頭企業(yè)的必經(jīng)之路����。不管是傳統(tǒng)危廢處理企業(yè)東江環(huán)保、光大綠色環(huán)保等���,還是全產(chǎn)業(yè)鏈拓展的“跨界”大型環(huán)保公司中國(guó)環(huán)保�、東方園林等,以及依靠雄厚資金實(shí)力新興力量雅居樂(lè)���、海螺創(chuàng)業(yè)等����,都已在收并購(gòu)上有所行動(dòng)����。

本文作者:

《危險(xiǎn)廢物處理行業(yè)分析報(bào)告》(2018版)由E20研究院傾情推出���。報(bào)告從行業(yè)概況�����、政策體系���、技術(shù)發(fā)展、市場(chǎng)空間�、競(jìng)爭(zhēng)格局等多層次多角度分析我國(guó)危險(xiǎn)廢物行業(yè)現(xiàn)狀、全面盤(pán)點(diǎn)市場(chǎng)趨勢(shì)�,并首次從地區(qū)層面對(duì)各省危險(xiǎn)廢物行業(yè)狀況及發(fā)展前景進(jìn)行分析。本報(bào)告力求為企業(yè)、研究機(jī)構(gòu)�����、政府等業(yè)內(nèi)人士進(jìn)行戰(zhàn)略分析和研究提供全面而客觀的行業(yè)圖景�。

聯(lián)系人:劉琪

電話(huà):18513739892(微信同步)

郵箱:lq@e20.com.cn

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來(lái)源的作品,目的在于傳遞更多信息�,并不代表本網(wǎng)贊同其觀點(diǎn)。

2. 請(qǐng)文章來(lái)源方確保投稿文章內(nèi)容及其附屬圖片無(wú)版權(quán)爭(zhēng)議問(wèn)題��,如發(fā)生涉及內(nèi)容����、版權(quán)等問(wèn)題,文章來(lái)源方自負(fù)相關(guān)法律責(zé)任����。

3. 如涉及作品內(nèi)容、版權(quán)等問(wèn)題�,請(qǐng)?jiān)谧髌钒l(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系,否則視為放棄相關(guān)權(quán)益�����。