2015年-2017年環(huán)境產(chǎn)業(yè)歷經(jīng)了較快速的發(fā)展���,而2018年環(huán)境產(chǎn)業(yè)又發(fā)生了哪些變化呢?是像過去幾年那樣迅速擴(kuò)張還是出現(xiàn)了新的轉(zhuǎn)折點(diǎn)?中國(guó)水網(wǎng)精心梳理了2018年環(huán)境產(chǎn)業(yè)內(nèi)的并購(gòu)案例�,以對(duì)業(yè)內(nèi)提供參考�。

根據(jù)中國(guó)水網(wǎng)的不完全統(tǒng)計(jì)�,2018年的環(huán)境產(chǎn)業(yè)收并購(gòu)案例達(dá)87項(xiàng),涉及金額至少達(dá)565億元人民幣���,其中最大的環(huán)境產(chǎn)業(yè)并購(gòu)案當(dāng)屬盈峰環(huán)境以152.2億重組并購(gòu)中聯(lián)環(huán)境��,中國(guó)天楹以88.82億元收購(gòu)國(guó)外環(huán)保企業(yè)Urbaser����,位居其次�����,中國(guó)水務(wù)等企業(yè)則以并購(gòu)數(shù)量在市場(chǎng)中占據(jù)一席之地。在這其中映射出產(chǎn)業(yè)背后的哪些新動(dòng)向?

如有遺漏�,歡迎補(bǔ)充。

產(chǎn)業(yè)鏈新布局����,水務(wù)與固廢仍是并購(gòu)重點(diǎn)

2018年企業(yè)的并購(gòu)方向與往年差別不大���,依然主要以水和固廢兩大傳統(tǒng)領(lǐng)域?yàn)橹?����,在下半年環(huán)境產(chǎn)業(yè)資本遇冷的情況下���,環(huán)境企業(yè)開始進(jìn)行業(yè)務(wù)的整合,很多民營(yíng)上市環(huán)保企業(yè)通過出售部分業(yè)務(wù)或者股份��,而爭(zhēng)取更多的市場(chǎng)機(jī)會(huì)�。因此,在這樣的背景下�����,環(huán)境企業(yè)在水和固廢兩大市場(chǎng)的并購(gòu)反而更為活躍。

水處理并購(gòu)市場(chǎng)較穩(wěn)定���,污水處理表現(xiàn)亮眼

根據(jù)中國(guó)水網(wǎng)不完全統(tǒng)計(jì)����,2018年水務(wù)市場(chǎng)的收并購(gòu)項(xiàng)目為29起����,涉及金額為68.42億。相較于固廢市場(chǎng)�,我國(guó)的水處理市場(chǎng)起步較早,目前市場(chǎng)發(fā)展趨于穩(wěn)定��,企業(yè)發(fā)展目標(biāo)以穩(wěn)定求強(qiáng)為主���。從并購(gòu)動(dòng)因來分析�����,2018年�,水處理領(lǐng)域企業(yè)的并購(gòu)動(dòng)作主要是出于進(jìn)一步強(qiáng)化細(xì)分領(lǐng)域?qū)嵙Φ纫蛩氐目紤]�。

強(qiáng)化細(xì)分領(lǐng)域?qū)嵙Α@鐔⒌仙5乱?3億的價(jià)格并購(gòu)了浦華環(huán)保100%的股權(quán),啟迪桑德在環(huán)衛(wèi)領(lǐng)域布局多年��,規(guī)模效應(yīng)逐步顯現(xiàn)����,此次布局污水處理市場(chǎng),可進(jìn)一步強(qiáng)化污水處理細(xì)分領(lǐng)域的實(shí)力���。同時(shí)���,浦華環(huán)保也將為啟迪桑德帶來穩(wěn)定持續(xù)的資金支持。

完善業(yè)務(wù)布局���。以博天環(huán)境為例,博天環(huán)境在2018年9月16日發(fā)布公告稱�,博天環(huán)境擬收購(gòu)高頻環(huán)境,拓展芯片水處理板塊��。博天環(huán)境表示�,借助高頻環(huán)境在集成電路(IC)和新型顯示行業(yè)水處理領(lǐng)域的先發(fā)優(yōu)勢(shì)和品牌優(yōu)勢(shì),公司在工業(yè)水處理領(lǐng)域的覆蓋行業(yè)將得到有效補(bǔ)充�����,切入集成電路(IC)�、新型顯示行業(yè)配套水處理綜合服務(wù)的市場(chǎng)�,能夠優(yōu)化公司業(yè)務(wù)結(jié)構(gòu)�,打造新的業(yè)務(wù)增長(zhǎng)點(diǎn)。

完善區(qū)域布局���。比較有代表性的是北控水務(wù)收購(gòu)延吉環(huán)保的案例���。北控水務(wù)集團(tuán)公布,2018年1月4日��,公司全資附屬北控水務(wù)(中國(guó))投資作為買方�����,擬向北京京城環(huán)保收購(gòu)延吉京城環(huán)保產(chǎn)業(yè)有限公司80%的股本權(quán)益�����,代價(jià)人民幣5414萬元�����。延吉可以作為集團(tuán)在吉林省的第一個(gè)示范項(xiàng)目��,通過收購(gòu)事項(xiàng)可以打通與延吉市政府合作的渠道,并為開展在吉林省內(nèi)的其他項(xiàng)目打下基礎(chǔ)����。

2018水務(wù)市場(chǎng)部分并購(gòu)

在水處理領(lǐng)域的28起并購(gòu)項(xiàng)目中,有10起并購(gòu)主要集中在污水處理領(lǐng)域�����,涉及資金37.51億元人民幣�,過億項(xiàng)目有5起,其中最亮眼的就是啟迪桑德對(duì)浦華環(huán)保的13億并購(gòu)���。

固廢領(lǐng)域垃圾焚燒與危廢處置占據(jù)大半壁江山

雖然2018年的并購(gòu)數(shù)量較往年有所下降�����,但是單個(gè)并購(gòu)案例涉及的金額則較大����,其中成交價(jià)88億的中國(guó)天楹跨國(guó)并購(gòu)項(xiàng)目歷經(jīng)三年塵埃落定�����,盈峰環(huán)境152.5億元收購(gòu)中聯(lián)環(huán)境也在2018年落地���,這一并購(gòu)案的完成�,更好的促進(jìn)盈峰環(huán)境對(duì)固廢全產(chǎn)業(yè)鏈的打造��,顯示了固廢市場(chǎng)當(dāng)前的熱度���。

在固廢的細(xì)分領(lǐng)域中���,垃圾焚燒與危廢處置成為并購(gòu)熱門。

2018年的76起并購(gòu)中���,有12起與垃圾焚燒產(chǎn)業(yè)相關(guān)�,涉及資金96.4億元人民幣��,這背后反映出垃圾焚燒市場(chǎng)勢(shì)頭仍在��,不可小覷�。其中康恒環(huán)境85億并購(gòu)案,以及綠色動(dòng)力接連收購(gòu)貴州金沙綠色能源有限公司與廣東博海昕能環(huán)保的大舉措值得關(guān)注�����。

2018年垃圾焚燒相關(guān)并購(gòu)

而在危廢處置方面�����,受益于“清廢2018行動(dòng)”以及環(huán)保督查回頭看的重拳執(zhí)法,危廢處置的重要性不斷提升���,市場(chǎng)由冷轉(zhuǎn)熱資本不斷流入����,據(jù)E20研究院數(shù)據(jù)�����,近年來我國(guó)危廢產(chǎn)量大約在8000-10000萬噸����,絕大多數(shù)危廢的處置費(fèi)用都在2,000-10,000元/噸的區(qū)間之中,我國(guó)危廢處理市場(chǎng)空間急劇放大��,進(jìn)入爆發(fā)式成長(zhǎng)期��。在這樣的背景下����,2018年涉及危廢的并購(gòu)有11起����,根據(jù)已透露的信息可知����,這幾起并購(gòu)涉及金額至少達(dá)到21億��。

上海電氣于2018年11月接連收購(gòu)太湖工業(yè)廢棄物處理有限公司與寧波海峰環(huán)保���,總交易金額近11億;瀚藍(lán)環(huán)境3.7億收購(gòu)宏華環(huán)保���、高能環(huán)境以3億收購(gòu)并增資貴州宏達(dá)環(huán)保,這些動(dòng)作都讓危廢市場(chǎng)的發(fā)展令人期待��。

2018年危廢處置相關(guān)并購(gòu)

據(jù)E20研究院統(tǒng)計(jì)���,2014年至今�����,危廢并購(gòu)方式主要以內(nèi)生擴(kuò)張為主���、跨界并購(gòu)為輔,海外并購(gòu)數(shù)量較低��。隨著行業(yè)內(nèi)收并購(gòu)逐漸增多,行業(yè)不可避免迎來淘汰整合����。在今年,新版《環(huán)境保護(hù)稅法》頒布���,山東�、四川���、廣東等省紛紛推出危廢相關(guān)規(guī)定��,以落實(shí)危廢有效處理����。一系列扶持政策��、專項(xiàng)督察在推動(dòng)行業(yè)規(guī)范的同時(shí)���,也從市場(chǎng)層面推動(dòng)了危廢產(chǎn)業(yè)格局的進(jìn)一變化��。

值得一提的是����,再生資源成為收并購(gòu)亮點(diǎn)之一��。近兩年��,國(guó)家越來越重視再生資源的回收與循環(huán)利用��,北京����、杭州、沈陽(yáng)等地紛紛落地細(xì)則�,再生資源領(lǐng)域受益于政策紅利,發(fā)展較為穩(wěn)定��。在中國(guó)水網(wǎng)統(tǒng)計(jì)的76項(xiàng)收并購(gòu)案例中�����,涉及再生資源的項(xiàng)目達(dá)到10項(xiàng)��,涉及金額近37億��,反映出再生資源領(lǐng)域近年來的穩(wěn)定勢(shì)頭�。

2018年危廢處置相關(guān)并購(gòu)

據(jù)E20研究院統(tǒng)計(jì),2014年至今����,危廢并購(gòu)方式主要以內(nèi)生擴(kuò)張為主�、跨界并購(gòu)為輔���,海外并購(gòu)數(shù)量較低���。隨著行業(yè)內(nèi)收并購(gòu)逐漸增多,行業(yè)不可避免迎來淘汰整合���。在今年�����,新版《環(huán)境保護(hù)稅法》頒布����,山東�����、四川�����、廣東等省紛紛推出危廢相關(guān)規(guī)定,以落實(shí)危廢有效處理��。一系列扶持政策��、專項(xiàng)督察在推動(dòng)行業(yè)規(guī)范的同時(shí)����,也從市場(chǎng)層面推動(dòng)了危廢產(chǎn)業(yè)格局的進(jìn)一變化�����。

值得一提的是�,再生資源成為收并購(gòu)亮點(diǎn)之一。近兩年�,國(guó)家越來越重視再生資源的回收與循環(huán)利用,北京����、杭州、沈陽(yáng)等地紛紛落地細(xì)則�,再生資源領(lǐng)域受益于政策紅利,發(fā)展較為穩(wěn)定�����。在中國(guó)水網(wǎng)統(tǒng)計(jì)的76項(xiàng)收并購(gòu)案例中,涉及再生資源的項(xiàng)目達(dá)到10項(xiàng)����,涉及金額近37億,反映出再生資源領(lǐng)域近年來的穩(wěn)定勢(shì)頭����。

2018年再生資源相關(guān)并購(gòu)

國(guó)資參股企業(yè)進(jìn)入并購(gòu)大潮

近年來環(huán)境產(chǎn)業(yè)的發(fā)展不斷得到政策傾斜,發(fā)展環(huán)境被看好�,但2018年金融政策收緊,環(huán)境產(chǎn)業(yè)遭遇資本寒冬��,環(huán)境企業(yè)資金鏈經(jīng)受了巨大的考驗(yàn)�,許多民營(yíng)企業(yè)開始尋找突破口,尋求國(guó)資馳援成為了解決環(huán)境企業(yè)資金危機(jī)的方法之一��。根據(jù)中國(guó)水網(wǎng)的不完全統(tǒng)計(jì)��,2018年國(guó)有資本或國(guó)資參股企業(yè)進(jìn)行的并購(gòu)項(xiàng)目至少有13起�����,涉及資金37億元人民幣�。如四川鐵投擬收購(gòu)天翔環(huán)境、中建啟明并購(gòu)環(huán)能科技……

國(guó)資委副主任翁杰明在回答中國(guó)證券報(bào)記者提問時(shí)表示:“目前,國(guó)企并購(gòu)民營(yíng)上市公司項(xiàng)目占并購(gòu)項(xiàng)目總量的32%�,上海、深圳等地國(guó)企采取相應(yīng)方法參與上市公司改造��,一大特點(diǎn)是對(duì)于股權(quán)質(zhì)押的解套���,客觀上有利于幫助民營(yíng)企業(yè)解決現(xiàn)有困境���。企業(yè)運(yùn)行正常后,在符合市場(chǎng)和企業(yè)發(fā)展規(guī)律基礎(chǔ)上來決定國(guó)有資本去留�����?�!?p style="text-indent: 2em;">除了國(guó)資參股企業(yè)收購(gòu)民營(yíng)上市環(huán)保公司之外����,也有部分實(shí)力強(qiáng)勁的民營(yíng)上市環(huán)保企業(yè)在2018的并購(gòu)浪潮中收購(gòu)國(guó)資參股企業(yè)的股份��,如鵬鷂環(huán)保擬收購(gòu)中鐵城鄉(xiāng)環(huán)保工程有限公司51%股權(quán)并對(duì)其進(jìn)行增資�、盈峰環(huán)境以152.5億元收購(gòu)環(huán)衛(wèi)龍頭中聯(lián)環(huán)境100%股權(quán)。

國(guó)資參股企業(yè)并購(gòu)民營(yíng)上市環(huán)境企業(yè)統(tǒng)計(jì)表

“跨界”與“走出去”回歸理性

海外并購(gòu)趨勢(shì)放緩

國(guó)外環(huán)境產(chǎn)業(yè)發(fā)展較早���,技術(shù)日趨成熟����,近年來市場(chǎng)處于飽和期。而國(guó)內(nèi)環(huán)境產(chǎn)業(yè)起步較晚�����,需要國(guó)外先進(jìn)的技術(shù)設(shè)備與管理經(jīng)驗(yàn)���,在2015至2017年間���,隨著政策的扶持和國(guó)內(nèi)環(huán)境企業(yè)資本實(shí)力日漸雄厚,中國(guó)環(huán)境產(chǎn)業(yè)“走出去”的條件逐漸成熟���,海外并購(gòu)到了高峰期��。

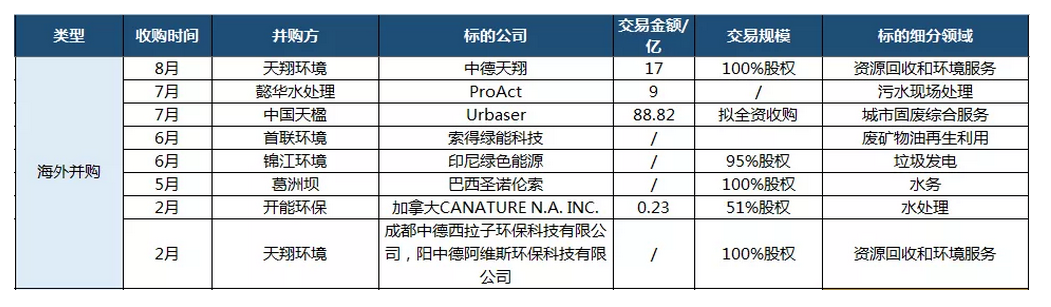

根據(jù)中國(guó)水網(wǎng)的統(tǒng)計(jì)���,2015年環(huán)境產(chǎn)業(yè)海外并購(gòu)共有15起,累計(jì)交易額近80億元;2016年��,中國(guó)環(huán)境企業(yè)海外并購(gòu)案例增至23起����,總并購(gòu)金額已經(jīng)超260億元;2017年雖然海外并購(gòu)的節(jié)奏有所放緩����,但涉及的金額依然較大�����。而在2018年�,共有7家企業(yè)并購(gòu)了海外的環(huán)境企業(yè),涉及8起并購(gòu)項(xiàng)目�����,在數(shù)量和金額上���,趨勢(shì)都有所放緩。

2018年環(huán)境產(chǎn)業(yè)海外并購(gòu)案例統(tǒng)計(jì)

中國(guó)環(huán)境企業(yè)海外并購(gòu)的主要方向有兩大類:一般情況下�����,E20環(huán)境產(chǎn)業(yè)地圖中AB方陣的環(huán)境企業(yè)的國(guó)際并購(gòu)��,主要目的在于引進(jìn)先進(jìn)的管理理念�����,CD方陣的環(huán)境企業(yè)則以技術(shù)需求為優(yōu)先。

2018年����,中國(guó)天楹在收購(gòu)環(huán)保行業(yè)巨頭Urbaser100%股權(quán)后表示,收購(gòu)?fù)瓿珊髮?huì)保持現(xiàn)有的核心管理團(tuán)隊(duì)成員不變����,相信這些管理人員將為中國(guó)天楹未來業(yè)務(wù)拓展、方案設(shè)計(jì)�、運(yùn)營(yíng)管理帶來全面的提升,提供寶貴的經(jīng)驗(yàn)�。

此外,2018年環(huán)境企業(yè)也在積極響應(yīng)“一帶一路”戰(zhàn)略����,進(jìn)行海外布局,今年五月葛洲壩集團(tuán)收購(gòu)了巴西圣諾倫索供水有限公司��,葛洲壩集團(tuán)表示�,這是在“一帶一路”建設(shè)框架下,中資企業(yè)在海外水務(wù)投資領(lǐng)域取得的又一重大成果�����。

2018年海外并購(gòu)熱情的衰退預(yù)示著環(huán)境產(chǎn)業(yè)在回歸理性,國(guó)內(nèi)環(huán)境企業(yè)正在尋找更合適的方式����、領(lǐng)域進(jìn)行海外并購(gòu),E20環(huán)境平臺(tái)執(zhí)行合伙人�、E20研究院執(zhí)行院長(zhǎng)、北大環(huán)境學(xué)院E20聯(lián)合研究院副院長(zhǎng)�����,市政環(huán)境領(lǐng)域PPP專家�����,發(fā)改委/財(cái)政部雙庫(kù)定向邀請(qǐng)專家薛濤指出�,目前有少量項(xiàng)目出現(xiàn)央企/國(guó)企、民企合作“走出去”的案例����,如果能發(fā)揮各自優(yōu)勢(shì)�����,未嘗不是很好的模式���,有利于提高海外項(xiàng)目的落地效率����、投資收益。

環(huán)保業(yè)外跨界熱情減退

與海外并購(gòu)相似�����,從2015年起����,傳統(tǒng)行業(yè)跨界環(huán)保成為了一股潮流,許多業(yè)務(wù)逐漸下滑的傳統(tǒng)行業(yè)�����,如鋼鐵��、機(jī)械等行業(yè)趁環(huán)境產(chǎn)業(yè)尚處于成長(zhǎng)期����,紛紛大手筆跨界,落子環(huán)境產(chǎn)業(yè)���,例如�����,葛洲壩集團(tuán)��、中國(guó)石化�、中信集團(tuán)、中國(guó)中車���、中國(guó)中鐵等大型國(guó)有企業(yè)�����。2016年則是跨界布局環(huán)境產(chǎn)業(yè)的爆發(fā)期��,在這一年間�����,許多實(shí)力強(qiáng)勁的企業(yè)跨界環(huán)保���,例如盈峰環(huán)境與中再資環(huán)。

到了2018年�����,跨界環(huán)境產(chǎn)業(yè)的并購(gòu)僅6起����,趨勢(shì)漸緩,也反映著外界對(duì)環(huán)境產(chǎn)業(yè)投資的謹(jǐn)慎態(tài)度����。

2018環(huán)保業(yè)外跨界并購(gòu)

2019年已經(jīng)到來,意味著“十三五規(guī)劃”進(jìn)入了沖刺期�����,在這一年能否完成各項(xiàng)目標(biāo)�,實(shí)現(xiàn)生態(tài)環(huán)境質(zhì)量的總體改善?環(huán)境產(chǎn)業(yè)的未來又將如何發(fā)展?我們拭目以待。

附:2018年并購(gòu)項(xiàng)目統(tǒng)計(jì)表:

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品�,目的在于傳遞更多信息,并不代表本網(wǎng)贊同其觀點(diǎn)��。

2. 請(qǐng)文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭(zhēng)議問題�����,如發(fā)生涉及內(nèi)容���、版權(quán)等問題����,文章來源方自負(fù)相關(guān)法律責(zé)任。

3. 如涉及作品內(nèi)容�、版權(quán)等問題,請(qǐng)?jiān)谧髌钒l(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系�,否則視為放棄相關(guān)權(quán)益。