近期,四通股份公布重組預(yù)案�����,磐信昱然并購基金所控股的環(huán)保PPP企業(yè)康恒環(huán)境��,擬通過重大資產(chǎn)置換方式置入上市公司,從而達(dá)到借殼上市����。通過四通股份的公告信息,我們得以一窺并購基金和環(huán)保PPP企業(yè)所擦出的火花��。

一�����、 磐信昱然并購基金

1���、基金成立

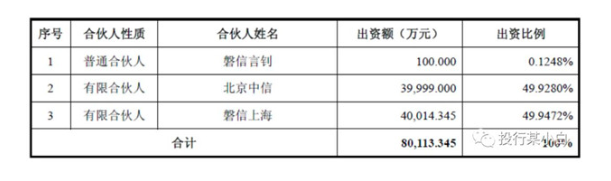

2014年8月5日,磐信言釗和北京中信投資中心(北京中信)簽署協(xié)議���,共同出資設(shè)立磐信昱然����。此后進(jìn)一步引入磐信上海�,合伙企業(yè)出資額為80,113.345萬元,各方出資情況如下:

2�、基金要素

第一、控制關(guān)系:磐信言釗為磐信昱然的普通合伙人及執(zhí)行事務(wù)合伙人����。經(jīng)穿透�����,中信產(chǎn)業(yè)基金實際控制磐信言釗�,因此磐信昱然為中信產(chǎn)業(yè)基金旗下的并購基金����。

第二、資金來源:根據(jù)披露的資金來源�����,磐信昱然資金主要為中信產(chǎn)業(yè)基金對外募集的資金����,資金穿透至自然人、國資和上市公司����,出資人不存在“三類股東”的情形。

第三����、基金要素:基金期限成立于2014年8月,期限10年,根據(jù)合伙協(xié)議約定可知基金成立主要用于并購康恒環(huán)境�����。

二�����、康恒環(huán)境

1���、康恒環(huán)境簡介

康恒環(huán)境成立于2008年12月�,創(chuàng)始人是龍吉生�����、朱曉平等四位自然人���,是中國垃圾焚燒發(fā)電行業(yè)成長快速的領(lǐng)軍企業(yè)之一,主要從事生活垃圾焚燒發(fā)電廠的投資��、建設(shè)及運(yùn)營�����,擁有垃圾焚燒核心設(shè)備技術(shù)。

根據(jù)E20環(huán)境平臺統(tǒng)計的2017年固廢企業(yè)生活垃圾焚燒規(guī)模����,康恒環(huán)境“存量+2017年新增”規(guī)模處于行業(yè)第九位,2017年新增規(guī)模處于行業(yè)第一位��。憑借固廢處理多領(lǐng)域布局及迅猛增長的垃圾焚燒發(fā)電業(yè)績�,康恒環(huán)境躋身E20環(huán)境平臺和中國城市建設(shè)研究院聯(lián)合評選的“2017年度中國固廢行業(yè)影響力企業(yè)”之列。

康恒環(huán)境目前擁有21個垃圾焚燒發(fā)電項目����,其中14個項目采用PPP模式,由此可知康恒環(huán)境主要采用PPP方式參與項目���。

2015-2017年�����,康恒環(huán)境的營業(yè)收入分別為2.86億����、7.4億和10.51億���,增長十分迅速��。由于PPP模式一般回款周期較長����,需要預(yù)先墊付大量資金,所以康恒環(huán)境資產(chǎn)負(fù)債率也由2015年的34.31%上升到了2017年年末的60.97%��,如果未來業(yè)務(wù)規(guī)模進(jìn)一步擴(kuò)大���,對資金的需求將更高�,由此�,康恒環(huán)境也有著更為迫切的上市需求,從而增強(qiáng)籌資能力�。

2、并購基金收購股權(quán)

磐信昱然并購基金成立后即開始著手對康恒環(huán)境的收購�����。從2014年到2016年�,基金通過股權(quán)受讓和增資方式,投入7.9億元持有康恒環(huán)境24658萬股股份�,持股比例達(dá)到59%�。公司創(chuàng)始人龍吉生等及其一致行動人為康恒環(huán)境第二大股東,持有康恒環(huán)境30.38%股權(quán)�。

從康恒環(huán)境的董事會構(gòu)成看�,董事會共有7名成員組成����,其中基金派了4名。根據(jù)公司章程�����,董事會職權(quán)范圍內(nèi)的所有事項由全體董事會的過半數(shù)董事決議通過���,由此可知基金能夠控制康恒環(huán)境的董事會���。

從高管的組成看,根據(jù)康恒環(huán)境公司章程�,首席執(zhí)行官、總經(jīng)理���、首席運(yùn)營官��、副總經(jīng)理�����、總工程師�����、財務(wù)總監(jiān)�、董事會秘書為康恒環(huán)境高級管理人員,由董事會聘任或解聘���。因此�����,基金能夠通過董事會決議決定康恒環(huán)境的高級管理人員�。

綜上所述�����,從持股比例���、董事會組成和高級管理人員的任命來看��,基金為康恒環(huán)境的控股股東��,能夠控制康恒環(huán)境�����。由此可知磐信昱然為真正意義上的并購基金���,一般的股權(quán)投資基金僅僅進(jìn)行財務(wù)投資并不謀求企業(yè)的控制權(quán),而磐信昱然通過股權(quán)投資取得了康恒環(huán)境的控制權(quán)����。

三、康恒環(huán)境借殼四通股份

近期��,四通股份公布重組預(yù)案����,康恒環(huán)境擬通過重大資產(chǎn)置換方式置入上市公司,作價85億�,交易構(gòu)成借殼上市。

本次交易包含三個步驟:重大資產(chǎn)置換��、發(fā)行股份購買資產(chǎn)和股份轉(zhuǎn)讓����,三個步驟互為前提條件,同步實施���。

1�、重大資產(chǎn)置換

置出資產(chǎn)(清殼):四通股份擬將除保留資產(chǎn)以外的全部資產(chǎn)與負(fù)債作為置出資產(chǎn),與康恒環(huán)境100%股權(quán)中的等值部分進(jìn)行資產(chǎn)置換��。保留資產(chǎn)包括:四通股份擁有的現(xiàn)金人民幣0.4億元���、瓷土采礦承包經(jīng)營權(quán)形成的其他流動負(fù)債和遞延收益��。根據(jù)資產(chǎn)基礎(chǔ)法評估�,擬置出資產(chǎn)評估值為8.02億元��。

置入資產(chǎn):為康恒環(huán)境100%的股權(quán)��,根據(jù)收益法評估����,置入資產(chǎn)評估值為85億元。

2����、發(fā)行股份購買資產(chǎn)

置入資產(chǎn)評估值為85億元,置出資產(chǎn)評估值僅為8.02億元�����,二者差額76.98億元以發(fā)行上市公司股份的方式進(jìn)行補(bǔ)足。擬發(fā)行價格9.04元/股����,交易對方為康恒環(huán)境全體股東。

業(yè)績承諾:康恒環(huán)境全體11名股東承諾康恒環(huán)境2018年���、2019年、2020年扣非歸母凈利潤分別不低于5億��、7億和9.07億�。若屆時康恒環(huán)境未達(dá)到承諾利潤數(shù),則補(bǔ)償義務(wù)人應(yīng)按約定履行補(bǔ)償義務(wù)���。

3���、股份轉(zhuǎn)讓

上述交易后,康恒環(huán)境的11名股東將持有上市公司新發(fā)行的股份和上市公司清殼的置出資產(chǎn)�����。接下來��,置出資產(chǎn)要回歸四通股份原控股股東及其一致行動人�����。

為完成回歸,置出資產(chǎn)由原控股股東及其一致行動或其指定的第三方承接�����,作為對價��,其向康恒環(huán)境股東轉(zhuǎn)讓13,334,000股四通股份老股�。

所有交易完成后,四通股份原控股股東及其一致行動人在交易前持有上市公司59.27%股權(quán)����;本次交易完成后,其持股比例變?yōu)?2.94%��。而磐信昱然由于是康恒環(huán)境的第一大股東���,在交易完成后將持有上市公司的股權(quán)比例為44.93%�����,成為控股股東�。

四��、業(yè)務(wù)看點(diǎn)

1、清殼方案獨(dú)特:很多借殼上市的清殼方案直接設(shè)計成置出資產(chǎn)由上市公司原實際控制人承接��,但該筆業(yè)務(wù)交易中���,上市公司置出的資產(chǎn)將由康恒環(huán)境股東承接�����,隨后康恒環(huán)境股東以承接資產(chǎn)為對價,換取上市公司原實控人持有的上市公司股份�����。而且在最后的股份轉(zhuǎn)讓中�����,康恒環(huán)境股東承接資產(chǎn)估值約為8億元��,換取的上市公司股份價值僅為約1.33億��,兩者并非對等關(guān)系����,當(dāng)然這是交易雙方博弈的結(jié)果。

2、并購基金借殼上市:中信產(chǎn)業(yè)基金是并購基金運(yùn)作的行家�。很多股權(quán)投資基金僅為財務(wù)投資者,并不謀求標(biāo)的企業(yè)的控股權(quán)����,但本案例中信產(chǎn)業(yè)基金運(yùn)作的并購基金,在從持股比例�����、董事會組成和高級管理人員的任命上���,都實現(xiàn)了對標(biāo)的企業(yè)的控制���。同時,此次并購基金所控制的康恒環(huán)境借殼�����,將成為近年來A股首例有限合伙并購基金借殼�。

3、控制權(quán)歸屬及穩(wěn)定性:并購基金的目的是取得企業(yè)控制權(quán)����,然后對其進(jìn)行一定的重組改造����,持有一定時期后再出售�����,從而實現(xiàn)獲利退出���。但并購基金成為上市公司控股股東后����,其退出將不利于上市公司控制權(quán)的穩(wěn)定�����。此外����,由于這筆交易借殼資產(chǎn)康恒環(huán)境控股股東為中信產(chǎn)業(yè)基金�,但中信產(chǎn)業(yè)基金無實際控制人,從而也將導(dǎo)致上市公司無實際控制人�����。

在這次交易中,證監(jiān)會在反饋意見通知書中重點(diǎn)關(guān)注了上述問題�,因此借殼主體為實現(xiàn)控制權(quán)的穩(wěn)定,將股票鎖定期由36個月延長至48個月���。

4���、PPP環(huán)保企業(yè)借殼:康恒環(huán)境的大多數(shù)項目采用PPP模式,但PPP模式一般回款周期較長�����,需要企業(yè)預(yù)先墊付大量資金�����,同時PPP項目的資本金融資問題一直制約著PPP項目的落地����。康恒環(huán)境通過引入并購基金���,增強(qiáng)資本實力�,并在金融機(jī)構(gòu)專業(yè)資本運(yùn)作能力的支持下�,通過上市進(jìn)一步增強(qiáng)籌資能力��,完美實現(xiàn)了三級跳���。目前本筆交易尚未最終完成,若最后借殼上市成功���,對特定領(lǐng)域的PPP企業(yè)們來說是個不小的利好����。