當前�,在我國經(jīng)濟發(fā)展進入新常態(tài),許多傳統(tǒng)行業(yè)增長放緩�����,部分行業(yè)出現(xiàn)產(chǎn)能過剩的情況下�����,而節(jié)能環(huán)保產(chǎn)業(yè)等發(fā)展速度卻不減反增����,節(jié)能減排降碳指標已經(jīng)成為各級政府尤其是各省級政府工作的一個目標硬任務��,并成為推進供給側結構性改革的一項重要內(nèi)容。隨著國家“綠色化發(fā)展”的頂層設計,大氣十條、水十條的推進實施����,以及土十條即將出臺���,大量企業(yè)和資金紛紛涌入環(huán)保市場��,環(huán)保產(chǎn)業(yè)或?qū)⒂瓉戆l(fā)展“黃金期”�����,正催生一個約10萬億的巨大節(jié)能環(huán)保市場�����。

致金研究院針對環(huán)保行業(yè)進行了綜合的調(diào)研分析����,本篇概括了環(huán)保行業(yè)資本市場參與情況與上市公司財務情況分析��。

1環(huán)保行業(yè)資本市場參與情況

1.1 環(huán)保企業(yè)上市情況

截至2018年3季度�����,滬深兩市環(huán)保類上市企業(yè)共41家���,總市值達2517億元����,較上年同期增加了3家,占A股上市企業(yè)總數(shù)的1.15%��,占A股上市企業(yè)總市值的 4.45%。新三板企業(yè)共108家�����,占新三板企業(yè)總數(shù)的9.88%��。

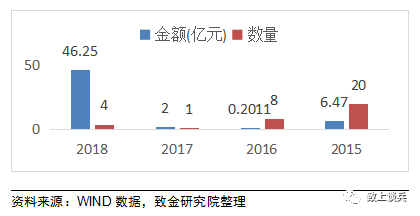

1.2 投資與退出情況

2018年投資案例數(shù)較2017年有所回升���,投資金額則遠遠超過2017年數(shù)值����,達到46億元,投資金額的飆升主要受兩筆戰(zhàn)略投資的影響���,分別是農(nóng)銀國聯(lián)投資東方園林30億元以及敬莎江創(chuàng)投投資神霧集團15億元�。

圖表:2015年1月至2018年10月投資金額與案例數(shù)

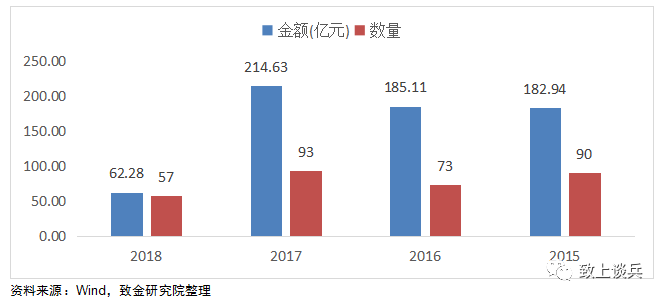

圖表:2015年1月至2018年10月退出金額與案例數(shù)

2018年投資項目退出數(shù)量達28個����,較2017年有所提升���,退出金額18億元,同比提升幅度較小���。2018年退出方式主要以收并購和股權轉讓為主����,IPO退出項目僅為6個,2017年除2起為收并購和股權轉讓以外����,其余17個投資項目都為IPO方式。

1.3 投資與退出情況

截止2018年10月����,本年度的收并購金額與案例數(shù)遠遠小于過去3年。

1.4 融資情況

在去年底��,因受國家嚴控地方PPP項目融資���、強化對影子銀行的監(jiān)管�、宏觀去杠桿等影響�����,環(huán)保行業(yè)就已出現(xiàn)融資難的趨勢。到今年初��,環(huán)保股平均跌幅接近35%�,跌幅大于所有其它行業(yè),企業(yè)上市融資或再融資渠道進一步萎縮�。這一趨勢��,在今年5月東方園林發(fā)債遇阻達到高峰�����。

現(xiàn)下�����,大型民營環(huán)保企業(yè)的融資成本普遍上升3個百分點以上�����,中小型綠色環(huán)保企業(yè)融資情況及其艱難。如今已不是融資難和貴的問題,因融資渠道收緊��,許多企業(yè)正面臨能否繼續(xù)生存的挑戰(zhàn)�����。

不過��,隨著東方園林成功發(fā)行12億元超短期融資券,國常會、央行����、銀保監(jiān)會等部門紛紛表態(tài)支持民營企業(yè)及小微企業(yè)融資�,并且環(huán)保是被中央認定的 “三大攻堅戰(zhàn)”之一�����,企業(yè)的融資環(huán)境有望出現(xiàn)較大的改善。

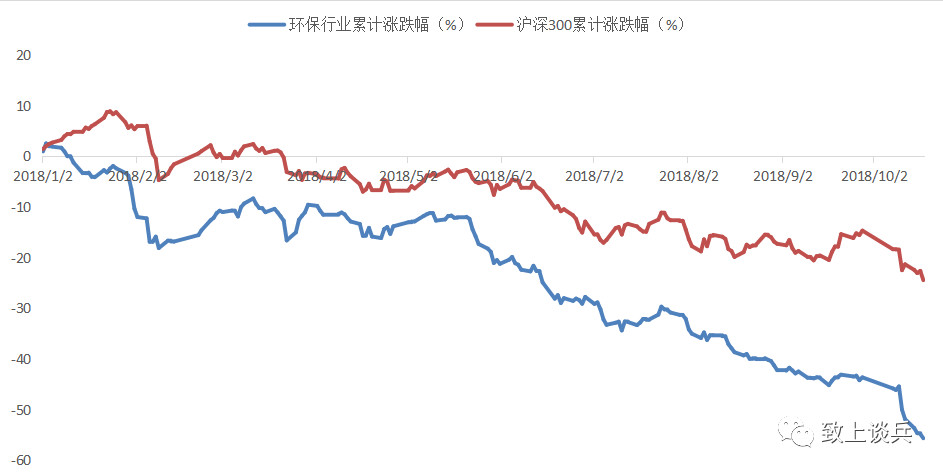

1.5 二級市場表現(xiàn)

從年初至今環(huán)保行業(yè)指數(shù)累計下跌 55.68%����,而同期滬深300指數(shù)累計下跌24.47%�����,環(huán)保板塊表現(xiàn)大幅度弱于大盤����。行業(yè)指數(shù)跌幅較大�����,主要由于一方面受大盤影響,行業(yè)整體估值下移���,同時“去杠桿”大背景下�����,PPP 加強規(guī)范,部分項目被清庫���,且信用緊縮����,融資難度及成本大幅提升�,行業(yè)內(nèi)資本密集型的公司普遍放慢拓展步伐���。

圖表:年初至今環(huán)保行業(yè)累計漲跌幅

2環(huán)保企業(yè)財務比較

2.1 核心財務指標

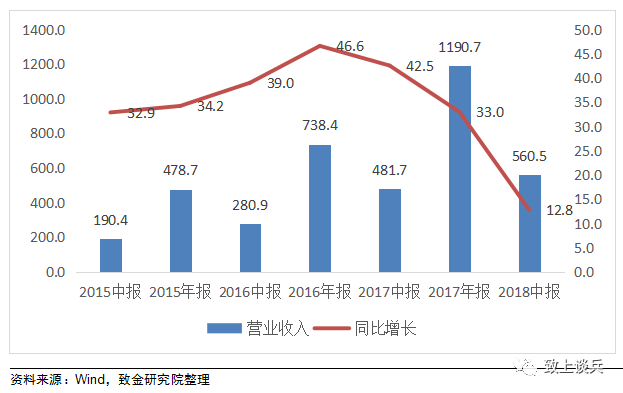

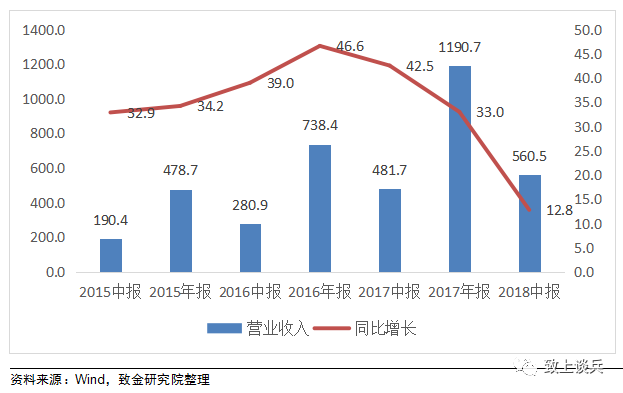

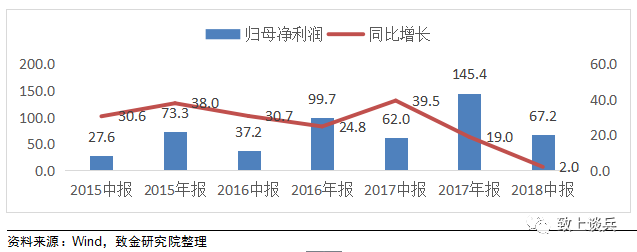

致金研究院選取總計41家滬深兩市環(huán)保板塊上市公司��,2018年上半年實現(xiàn)營業(yè)總收入560億元�,同比增長12.8%��,實現(xiàn)扣非歸母凈利潤66億元,同比增長6%�。整體而言18年上半年環(huán)保板塊增速下降明顯����,但仍保持增長態(tài)勢。

圖表:板塊總營業(yè)收入合計

圖表:板塊歸母凈利潤合計

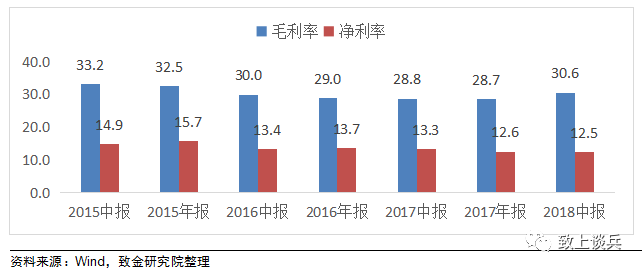

2018年上半年板塊整體毛利率30.6%,同比上漲1.8個百分比���,凈利率12.5%,同比下降0.7個百分比�����,盈利水平略有下降,變化較小����。

圖表:毛利率���、凈利率情況(整體法)

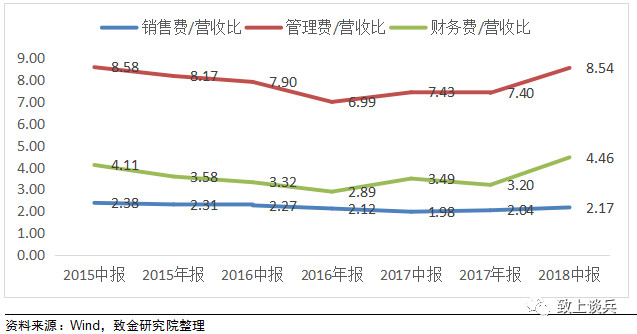

期間費用率方面�,2018年上半年整體銷售費用率同比小幅上漲至2.17%��,管理費用率同比大幅上漲至8.54%��,財務費用率同比上漲至4.46%,管理費率和財務費率均漲至較高位。

圖表:板塊三費情況

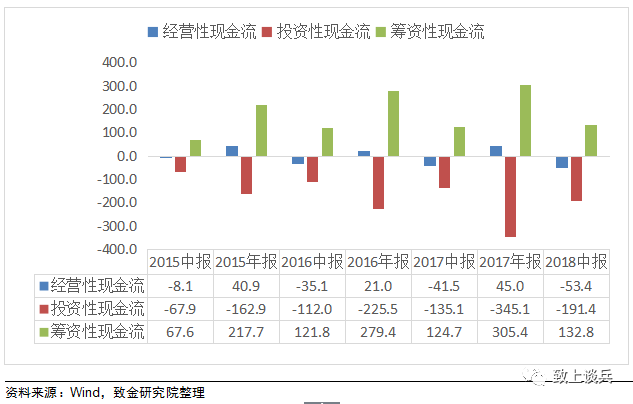

現(xiàn)金流方面�����,2018年上半年行業(yè)整體經(jīng)營性現(xiàn)金流為-53億元,較上年同期大幅減少12億元�����;籌資性凈現(xiàn)金流132億元,較去年同期增長8億元��;上半年投資性凈現(xiàn)金流為-191億元�,經(jīng)營與籌資凈現(xiàn)金流量難以彌補投資凈現(xiàn)金流出����,并呈現(xiàn)出逐年惡化的趨勢,行業(yè)整體現(xiàn)金流情況依然堪憂���。

圖表:行業(yè)現(xiàn)金流情況

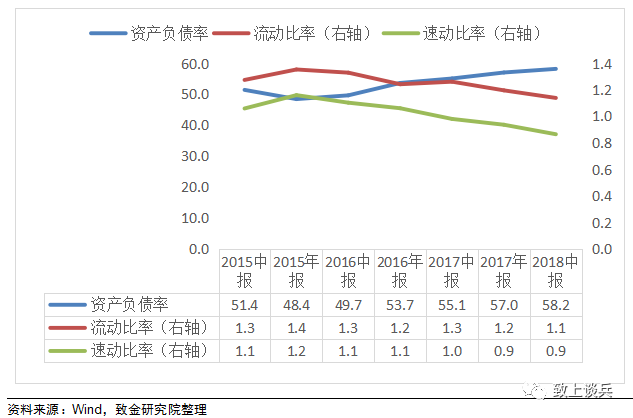

負債方面�,環(huán)保行業(yè)整體的資產(chǎn)負債率水平持續(xù)提高,2018上半年行業(yè)整體資產(chǎn)負債率達到58.2%�����,較去年同期增加3.1個百分點��。流動比率為1.2較���,同比下降0.1個百分點�����,速動比率為0.9,同比下降0.1個百分點�����,行業(yè)短期償債能力出現(xiàn)輕微下滑�。

圖表:行業(yè)負債情況

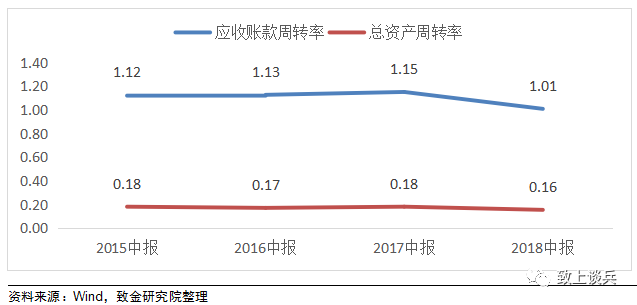

2018年上半年,環(huán)保行業(yè)整體應收賬款周轉率為1.01���,為近4年來最低值��,與去年同期相比上降0.14。行業(yè)整體總資產(chǎn)周轉率為0.16����,同比下滑0.01。

圖表:行業(yè)運營能力

2.2 市場估值

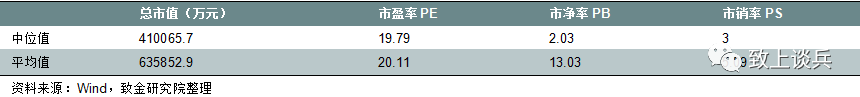

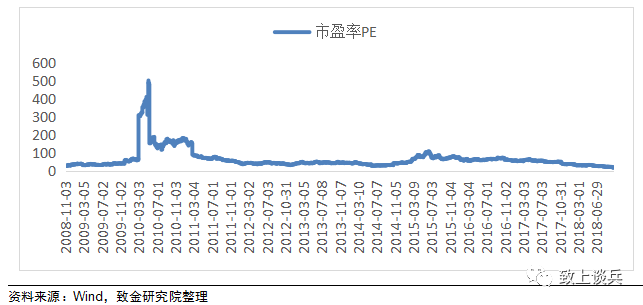

截止2018年10月18日���,行業(yè)整體PE估值19.79倍,為2008年11月至今的歷史最低位��。

圖格:環(huán)保行業(yè)估值統(tǒng)計

圖表:環(huán)保行業(yè)市盈率統(tǒng)計

3分析小結

雖然環(huán)保行業(yè)的發(fā)展前景非常廣闊����,但還有幾點需要憂慮的���。目前有大量的資本涌入到環(huán)保行業(yè)之中��,填補了污染治理的資金缺口���,但是有可能會造成產(chǎn)能過剩和低價競標之風�,影響其健康的發(fā)展�。同時���,環(huán)保設備企業(yè)小散弱的特征明顯,“低檔過剩、高檔缺少”的問題對于環(huán)保設備行業(yè)來說�����,尤為突出。環(huán)保設備缺乏標準化也是需要憂慮的地方����,行業(yè)缺乏有影響力的“巨人”�����。

當前在去杠桿背景下,整體流動性趨緊,國家對PPP項目管控嚴格等作用下��,環(huán)保類上市上市公司的業(yè)績增速普遍下滑,融資環(huán)境趨緊�,整個行業(yè)市場表現(xiàn)并不理想,關于環(huán)保類的資產(chǎn)運營也具備較強的挑戰(zhàn)性�����,未來多元化發(fā)展的公司或業(yè)績率先企穩(wěn)回升�。

特此聲明:

1. 本網(wǎng)轉載并注明自其他來源的作品���,目的在于傳遞更多信息��,并不代表本網(wǎng)贊同其觀點��。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權爭議問題�����,如發(fā)生涉及內(nèi)容�、版權等問題����,文章來源方自負相關法律責任�。

3. 如涉及作品內(nèi)容、版權等問題����,請在作品發(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系�����,否則視為放棄相關權益����。