近幾年隨著危廢政策不斷出臺�,監(jiān)管力度逐漸增強(qiáng)���,危廢市場熱度遞增���,吸引了很多人的眼球。在督察重壓下��,非法處置危廢將面臨刑事處罰,從而導(dǎo)致危廢處理需求加速釋放����。2000億元的市場規(guī)模����,50%的毛利率,這些數(shù)據(jù)讓很多人心動不已�,躍躍欲試�。那么實際情況又是怎樣的呢���?

危廢供需現(xiàn)狀分析

危險廢物產(chǎn)生量

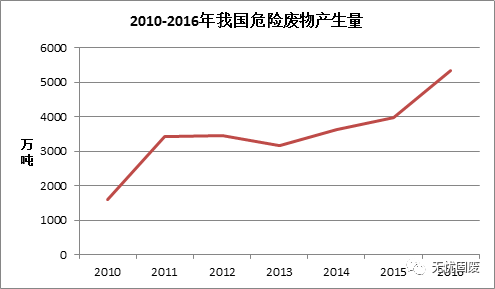

工業(yè)行業(yè)是我國危險廢物的主要來源�,根據(jù)2017中國統(tǒng)計年鑒顯示�,2016年全國工業(yè)危險廢物產(chǎn)生量為5347.3萬噸�����,同比增長34.49%。

(數(shù)據(jù)來源:中國統(tǒng)計年鑒)

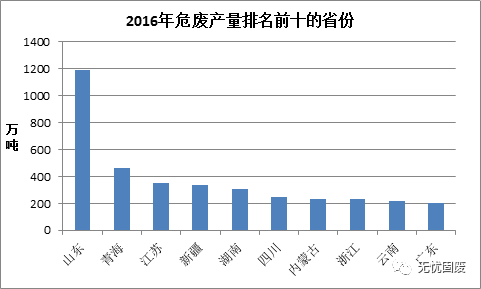

其中山東危廢產(chǎn)生量最多�,高達(dá)1188.28萬噸�����,其次是青海����,產(chǎn)生量為462.05萬噸���,江蘇危廢產(chǎn)生量為350.98萬噸,排名第三����。

(數(shù)據(jù)來源:中國統(tǒng)計年鑒)

但是由于企業(yè)存在漏報瞞報、私自處置等現(xiàn)象��,很大一部分危廢沒有被納入統(tǒng)計口徑�����,目前國內(nèi)危廢產(chǎn)量與環(huán)統(tǒng)數(shù)據(jù)之間有很大差距���。

發(fā)達(dá)國家在危廢治理領(lǐng)域發(fā)展起步早���,政策和監(jiān)管更為完善���,因此危廢的統(tǒng)計也更加準(zhǔn)確科學(xué)。

美國、日本��、英國等國家的危廢固廢占比都高于5%���,韓國的危廢固廢占比也有4%����,而2016年我國的危廢固廢占比僅有1.7%,遠(yuǎn)低于發(fā)達(dá)國家水平,所以我國危廢的實際產(chǎn)量應(yīng)遠(yuǎn)高于統(tǒng)計數(shù)據(jù)。

根據(jù)億元GDP產(chǎn)廢量及危廢占固廢比例測算���,我國危廢實際產(chǎn)量可高達(dá)8000萬噸到1億噸���。

危廢處置現(xiàn)狀

2017中國統(tǒng)計年鑒顯示�,2016年工業(yè)危廢處理量共4429.51萬噸�,其中綜合利用量為2823.71萬噸,處置量為1605.8萬噸��,綜合處置率為82.83%����。但是由于部分地區(qū)危險廢物利用量包含對往年貯存量的利用,再加上部分企業(yè)未嚴(yán)格申報,處置率數(shù)據(jù)偏高��。

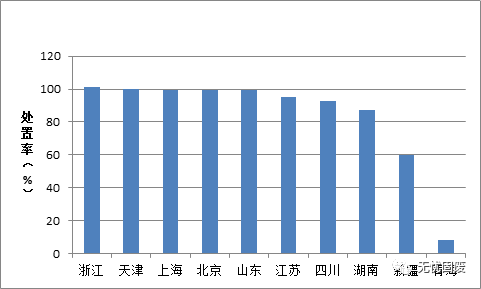

(數(shù)據(jù)來源:中國統(tǒng)計年鑒)

其中�����,青海處置率最低��,僅有8.3%��,浙江����、天津等地處置率均超過100%。

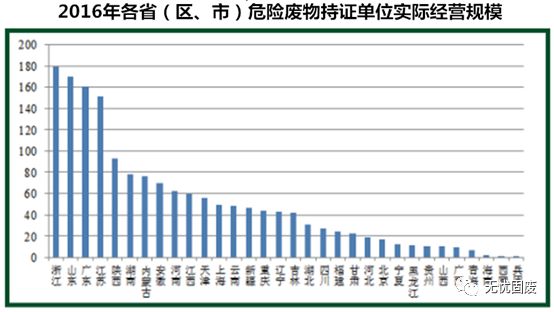

截至2016年,全國危險廢物經(jīng)營持證單位共2195家����,核準(zhǔn)經(jīng)營規(guī)模達(dá)到6471萬噸,平均每家約2.9萬噸�����。但實際經(jīng)營規(guī)模為1629萬噸����,平均每家不足0.75萬噸。實際經(jīng)營規(guī)模排在前三位的分別是浙江、山東和廣東���。

(數(shù)據(jù)來源:2017年全國大�����、中城市固體廢物污染環(huán)境防治年報)

實際經(jīng)營規(guī)模嚴(yán)重低于核準(zhǔn)經(jīng)營規(guī)模�����,究其原因主要包括兩個方面�����。

一是危廢企業(yè)處置能力低��,處理資質(zhì)比較單一���,供需種類不匹配。危廢種類繁多����,不同的危廢種類需要不同的處置技術(shù)與處置資格。市場上還存在有的危廢處理企業(yè)“吃不飽”,有的“吃不完”�,有的危廢產(chǎn)生企業(yè)找不到處理渠道等問題。

據(jù)統(tǒng)計����,目前擁有危廢處理資質(zhì)的企業(yè)中,有62%的企業(yè)僅能處理1~10種危廢品類�����,能處理25種以上危廢品類的企業(yè)僅占1%���。而且由于環(huán)評及建設(shè)期較長等因素��,有大量危廢企業(yè)雖然擁有經(jīng)營許可證但卻沒有實際的處置能力����。

二是危廢處理半徑短���,跨省轉(zhuǎn)移需審批���,區(qū)域性極強(qiáng),50%以上的處理能力集中在東部地區(qū)����,各省危廢的產(chǎn)生量和處理能力之間嚴(yán)重不平衡�。

危廢行業(yè)前景預(yù)測

市場空間

2018年1月���,《環(huán)境保護(hù)稅法》正式實施����,其中規(guī)定���,若產(chǎn)廢企業(yè)利用危廢不符合標(biāo)準(zhǔn),每噸危廢將繳納環(huán)境稅1000元�����。另外環(huán)保督察也將開啟“回馬槍”模式�,政府提升環(huán)境違法成本,同時加強(qiáng)違法監(jiān)管��,未來幾年危廢行業(yè)將會快速釋放需求�。預(yù)計2020年危廢產(chǎn)量或能達(dá)到1億噸,按照2500元/噸的處置價格計算�,市場規(guī)模將超兩千億。

各地潛力

山東���、四川等地危廢產(chǎn)量大����,但是當(dāng)?shù)貨]有足夠的危廢處置設(shè)施,供需嚴(yán)重不平衡�����,需要新建的危廢項目較多���,發(fā)展?jié)摿艽蟆?/p>

山東規(guī)劃“十三五”期間將投資530億元����,建設(shè)危廢處置項目總數(shù)達(dá)353項����。四川省規(guī)劃五年后全省將至少建成13個危險廢物集中處置設(shè)施項目,危廢處置能力達(dá)到73.16萬噸/年�����。

北京����、上海等地經(jīng)濟(jì)發(fā)達(dá)���,危廢處置市場比較成熟,幾乎不存在新建項目的空間�。

江蘇、浙江等地危廢產(chǎn)量大��,處置企業(yè)也很多�,隨著市場集中度的提升,小企業(yè)會逐漸變少�,市場格局將發(fā)生變化。

行業(yè)趨勢

目前我國危廢處置能力分散�,大企業(yè)(東方園林、東江環(huán)保�����、深圳危廢處理站����、威立雅及廣州綠由等)市場占有率不足10%����,大部分企業(yè)處置能力較低,平均每家處理量不到3萬噸��,行業(yè)呈現(xiàn)“小、散����、亂”的特征。

未來隨著危廢市場規(guī)范化程度的提升���,政府監(jiān)管力度的加強(qiáng)����,小企業(yè)將面臨成本增加����、利潤變薄和升級改造處理設(shè)施資金需求加大的雙重困境,會逐漸被市場淘汰或者被大企業(yè)兼并����。

大企業(yè)憑借資質(zhì)全面、技術(shù)領(lǐng)先以及強(qiáng)大的資金優(yōu)勢���,可以迅速擴(kuò)張�����,搶占更多的市場份額��,市場集中度將逐漸提升��。

另外由于危廢行業(yè)壁壘較強(qiáng)�����,同時新建項目環(huán)評難度大�,審批周期長,未來并購將取代新建�,成為龍頭行業(yè)擴(kuò)張和提升產(chǎn)能的主要途徑。據(jù)點綠網(wǎng)統(tǒng)計����,中國環(huán)保上市公司2017年共已發(fā)生35起并購事件,涉及金額218億元�����。

市場風(fēng)險

危廢行業(yè)雖然已經(jīng)進(jìn)入發(fā)展的“黃金期”��,前景大好��,但是機(jī)遇與挑戰(zhàn)并存�,發(fā)展與風(fēng)險同在�����。

因為危險廢物本身所具有的危險特性,因此在運輸����、儲存、處置過程中極易產(chǎn)生安全風(fēng)險����。2017年鑫廣綠環(huán)公司就在危廢處置過程中發(fā)生突發(fā)事故,造成工作人員傷亡����,因此不得不暫緩發(fā)行工作。所以危廢企業(yè)必須嚴(yán)格按照危廢處置的標(biāo)準(zhǔn)和要求來處理�,這樣才能把安全風(fēng)險降到最低。

此外隨著國家對危廢市場監(jiān)管力度的加強(qiáng)�����,危廢嚴(yán)格處理成本提高�����,行業(yè)競爭格局加劇����,屆時50%以上的毛利率可能會成為一種傳說����。

來源:固廢觀察

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品����,目的在于傳遞更多信息,并不代表本網(wǎng)贊同其觀點��。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題��,如發(fā)生涉及內(nèi)容�����、版權(quán)等問題����,文章來源方自負(fù)相關(guān)法律責(zé)任。

3. 如涉及作品內(nèi)容�����、版權(quán)等問題�,請在作品發(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系,否則視為放棄相關(guān)權(quán)益���。