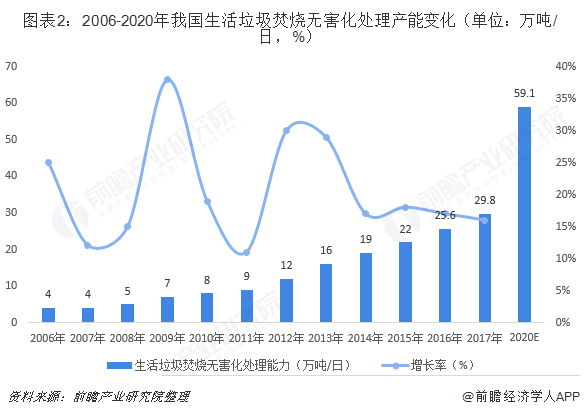

近年來(lái)我國(guó)生活垃圾焚燒無(wú)害化處理能力(僅包含設(shè)定城市)保持了較快增長(zhǎng),截至2017年我國(guó)城市生活垃圾焚燒產(chǎn)能達(dá)到29.8萬(wàn)噸/日����,垃圾焚燒處理能力2012-2017年處于持續(xù)高投產(chǎn)狀態(tài)。此外�����,垃圾發(fā)電行業(yè)的參與者以國(guó)企和民企為主�����,近年來(lái)垃圾發(fā)電國(guó)有企業(yè)競(jìng)爭(zhēng)力不斷提高���。

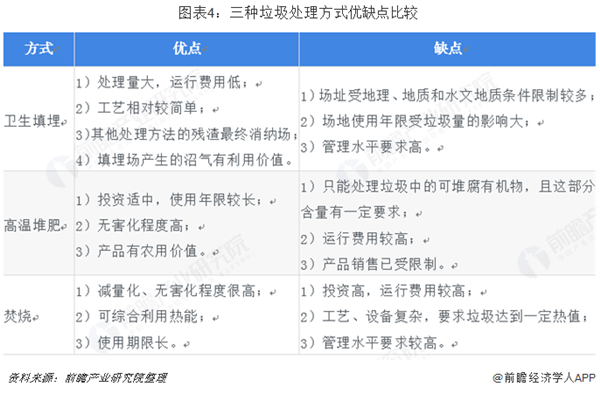

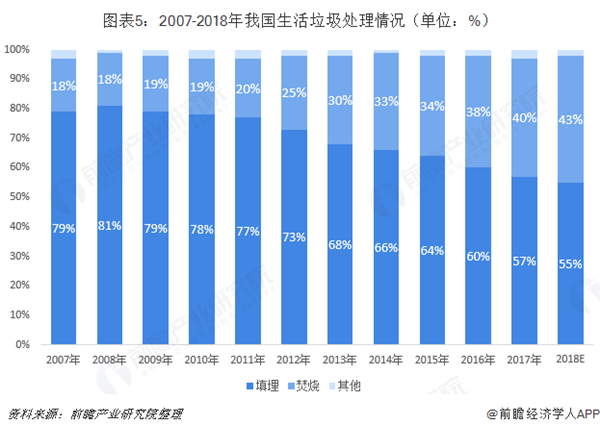

垃圾發(fā)電即垃圾焚燒發(fā)電�����,是生活垃圾處理的主要方式之一����。目前我國(guó)生活垃圾處理市場(chǎng)增速放緩����,整體空間有限�,但垃圾焚燒發(fā)電行業(yè)仍處于快速增長(zhǎng)的時(shí)期���,其主要原因在于垃圾處理方式的結(jié)構(gòu)在發(fā)生大的轉(zhuǎn)變��,許多填埋處理量將逐漸被焚燒方式所替代����。

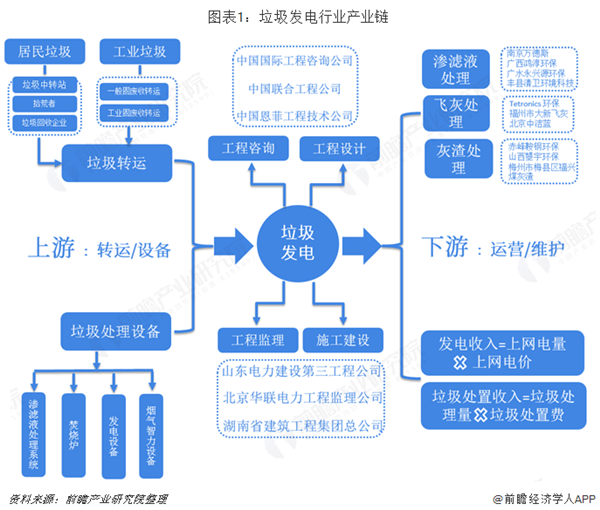

根據(jù)垃圾處理流程��,垃圾發(fā)電產(chǎn)業(yè)鏈包括上游垃圾轉(zhuǎn)運(yùn)���、垃圾處理設(shè)備制造���,中游垃圾發(fā)電廠設(shè)計(jì)、建造以及下游垃圾發(fā)電廠運(yùn)營(yíng)����、維護(hù)����。

市場(chǎng)規(guī)模:垃圾焚燒產(chǎn)能持續(xù)增長(zhǎng),十三五規(guī)?��;蜻_(dá)兩千億

根據(jù)國(guó)家統(tǒng)計(jì)局?jǐn)?shù)據(jù)�,我國(guó)生活垃圾焚燒無(wú)害化處理能力(僅包含設(shè)定城市)近年來(lái)保持了較快增長(zhǎng),截至2017年我國(guó)城市生活垃圾焚燒產(chǎn)能達(dá)到29.8萬(wàn)噸/日���,垃圾焚燒處理能力2012-2017年處于持續(xù)高投產(chǎn)狀態(tài)���,其中2012-2016年平均年新增產(chǎn)能約為3.2萬(wàn)噸/日,2017年城市新增垃圾焚燒產(chǎn)能較2012-2016年平均新增產(chǎn)能值提升1萬(wàn)噸/日���,達(dá)到4.2萬(wàn)噸/日�����。按照當(dāng)前趨勢(shì)及“十三五”規(guī)劃�����,預(yù)計(jì)到2020年���,我國(guó)垃圾焚燒產(chǎn)能將達(dá)到59萬(wàn)噸/日。

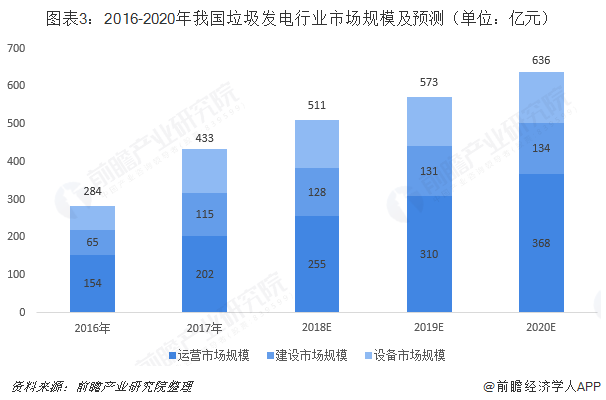

根據(jù)國(guó)家“十三五規(guī)劃”����,2020年產(chǎn)能達(dá)到59.1萬(wàn)噸/年�,截至2017年底已投運(yùn)產(chǎn)能為35.2萬(wàn)噸�,假設(shè)2018-2020年平均每年增加8萬(wàn)噸/年的垃圾發(fā)電產(chǎn)能,可于2020年完成目標(biāo)��,綜合考慮工程�����、設(shè)備以及運(yùn)營(yíng)市場(chǎng)����,十三五期間垃圾焚燒總市場(chǎng)規(guī)模達(dá)到2438億元。

市場(chǎng)基礎(chǔ):土地供應(yīng)收縮��,垃圾焚燒將取代垃圾填埋成為主流

我國(guó)主要垃圾處理方式有衛(wèi)生填埋���、焚燒發(fā)電和堆肥等三種方式��。衛(wèi)生填埋是目前我國(guó)城市垃圾處理的主導(dǎo)方式���,但存在二次污染隱患��;堆肥方式在我國(guó)已逐漸退出���,具有項(xiàng)目建設(shè)成本高���、效益低�����、存在重金屬污染等問題�����,處理規(guī)模受到限制�;相比之下�,垃圾焚燒方式不僅污染控制標(biāo)準(zhǔn)已與國(guó)際標(biāo)準(zhǔn)(GB標(biāo)準(zhǔn))接軌,經(jīng)濟(jì)效益也遠(yuǎn)優(yōu)于衛(wèi)生填埋�,具有盈利模式清晰,市場(chǎng)化程度高�,可持續(xù)等優(yōu)勢(shì),因此具有較大發(fā)展空間�����。

從歷史上看�,填埋雖一直是主流模式,但近年來(lái)���,填埋處理的垃圾占比持續(xù)下降����,從2010年的78%下降至2017年的57%,2018年約下降至55%����。

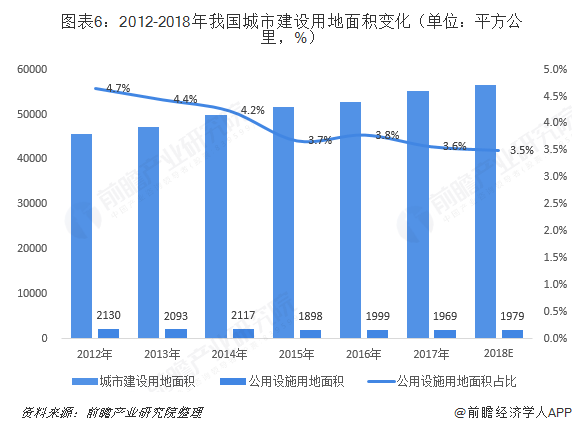

由垃圾處理占比變化可知,我國(guó)填埋處理為主的垃圾處理結(jié)構(gòu)將逐步向焚燒為主轉(zhuǎn)變�����。一方面是由于當(dāng)前我國(guó)各地城市土地價(jià)格普遍呈現(xiàn)上漲趨勢(shì)��,造成垃圾填埋的成本走高�;另一方面在于城鎮(zhèn)化率的推進(jìn)造成城市用地緊張,基礎(chǔ)設(shè)施用地供給整體呈現(xiàn)萎縮趨勢(shì)�����,垃圾填埋場(chǎng)的用地受限����。

根據(jù)2019年1月住建部公布的《2017年城鄉(xiāng)建設(shè)統(tǒng)計(jì)年鑒》,2017年全國(guó)城市建設(shè)用地面積達(dá)到55155.5平方公里,其中市政公用基礎(chǔ)設(shè)施用地面積為1969平方公里�,占比僅為3.6%����,預(yù)計(jì)2018年將進(jìn)一步下降。

在城鄉(xiāng)土地資源均呈現(xiàn)質(zhì)量下滑���、數(shù)量緊缺的局面��,垃圾填埋的處理方式將不可避免的被逐漸替換�����,尤其是在現(xiàn)有垃圾填埋場(chǎng)容量趨于飽和的情況下��,垃圾焚燒將成為垃圾處理行業(yè)的主流����。

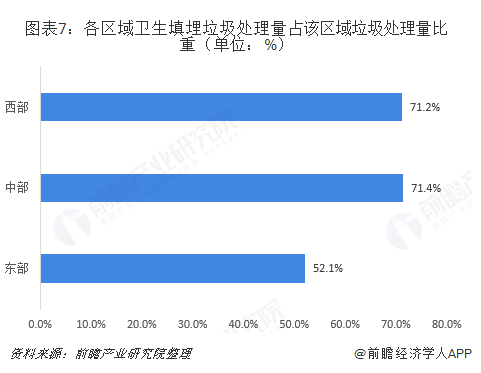

區(qū)域結(jié)構(gòu):中西部垃圾填埋處理比重高���,焚燒處理發(fā)展?jié)摿薮?/strong>

在垃圾無(wú)害化處理方面�����,我國(guó)各地區(qū)填埋處理占生活垃圾無(wú)害化比例保持著東低中西高的趨勢(shì)�,東部、中部和西部地區(qū)的生活垃圾填埋處理占無(wú)害化比例分別為52.1%����、71.4%和71.2%。

盡管東部����、中部和西部地區(qū)的生活垃圾填埋處理占比相差較大,不過比較衛(wèi)生填埋廠分布可以發(fā)現(xiàn)��,東中西部地區(qū)衛(wèi)生填埋場(chǎng)數(shù)量相差并不懸殊�。在垃圾填埋場(chǎng)數(shù)量上,我國(guó)垃圾填埋廠分布較為均勻�,整體來(lái)看東部垃圾廠比中部多40多座,比西部多70多座���。按比例來(lái)看�,東部占39%��,中部占33%�,西部占28%。而東部地區(qū)的填埋處理量占無(wú)害化比例相對(duì)中西部地區(qū)較為明顯��,主要源于該地區(qū)垃圾焚燒處理占比較大。

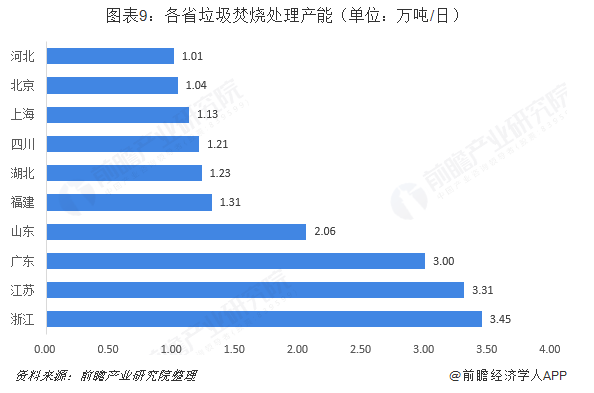

目前�,國(guó)內(nèi)的垃圾焚燒發(fā)電廠主要分布在經(jīng)濟(jì)發(fā)達(dá)地區(qū)和一些大城市。從垃圾焚燒產(chǎn)能角度看�,浙江、江蘇�����、廣東三省垃圾焚燒產(chǎn)能超過3萬(wàn)噸/日���,其中浙江省生活垃圾焚燒發(fā)電廠數(shù)量最多,垃圾焚燒處理產(chǎn)能最大�����。

目前一二線城市垃圾焚燒項(xiàng)目進(jìn)入快速擴(kuò)張階段��,部分城市將逐步以焚燒取代填埋的方式�。

未來(lái)一段時(shí)間,縮減填埋項(xiàng)目占比����、進(jìn)一步增加焚燒項(xiàng)目占比將成為一二線城市的趨勢(shì)。而三四線城市以及一些縣級(jí)市開始嘗試推進(jìn)一些小的垃圾焚燒項(xiàng)目�����,預(yù)計(jì)在積累一些經(jīng)驗(yàn)之后開始發(fā)展較大規(guī)模的焚燒項(xiàng)目,這類項(xiàng)目一般都分為兩期甚至多期�,地方政府會(huì)在一期項(xiàng)目運(yùn)營(yíng)后根據(jù)實(shí)際效果確定之后項(xiàng)目的建設(shè)節(jié)奏。

競(jìng)爭(zhēng)格局:國(guó)企競(jìng)爭(zhēng)力增強(qiáng)���,光大國(guó)際市占率居于首位

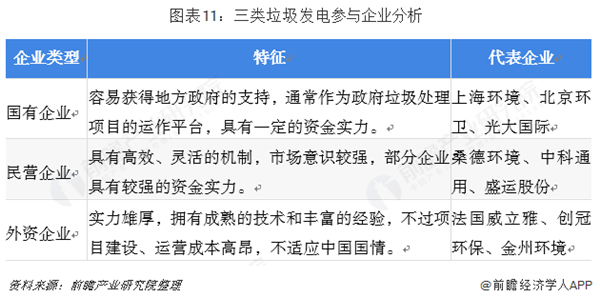

隨著垃圾發(fā)電被提到前所未有的高度�����,行業(yè)進(jìn)入市場(chǎng)化全面發(fā)展階段���,國(guó)有企業(yè)、外資企業(yè)�����、民營(yíng)資本等多方投資主體積極加入市場(chǎng)競(jìng)爭(zhēng)����,形成了成熟清晰的商業(yè)模式。

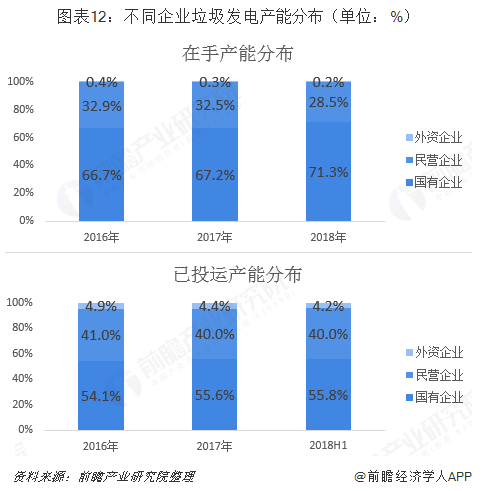

具體來(lái)看�,垃圾焚燒行業(yè)的參與者以國(guó)企和民企為主,其中國(guó)企憑借融資和政府關(guān)系優(yōu)勢(shì)居于首要位置����。從在手產(chǎn)能分布角度來(lái)看���,國(guó)企在手產(chǎn)能市占率提升明顯,由2016年的66.7%提升至2018年的71.3%����。從已投運(yùn)產(chǎn)能(E20口徑)的角度看,國(guó)企已投運(yùn)產(chǎn)能市占率同樣提升�,由2016年的54.1%提升至2018H1的55.8%����。

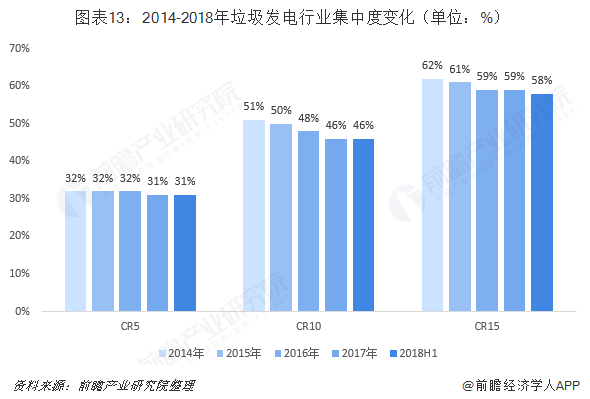

從行業(yè)整體來(lái)看,我國(guó)垃圾發(fā)電行業(yè)集中度較高���,不過近年來(lái)趨于下滑��。從存量已投運(yùn)產(chǎn)能市占率看�����,CR5在2014年-2018H1基本維持在31%-32%����,CR10由2014年的51%下降至2018H1的46%,CR15由2014年的51%下降至2018H1的46%����。

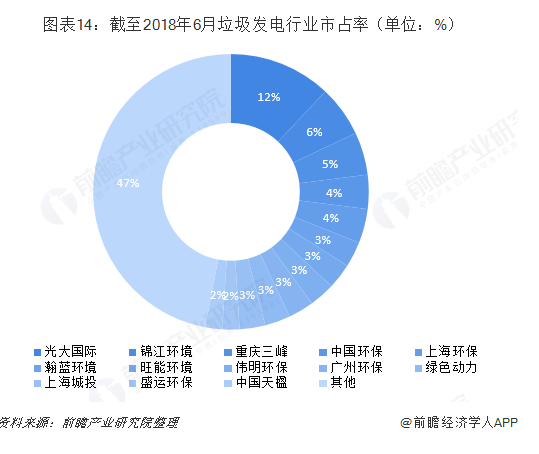

根據(jù)生活垃圾焚燒信息平臺(tái)項(xiàng)目統(tǒng)計(jì)數(shù)據(jù),截至2018年6月��,光大國(guó)際垃圾焚燒發(fā)電已投運(yùn)項(xiàng)目為4.4萬(wàn)噸/日����,市占率達(dá)到12%,穩(wěn)居第一��,錦江環(huán)境(6%)�����、重慶三峰(5%)�����、中國(guó)環(huán)境保護(hù)集團(tuán)(4%)已投運(yùn)產(chǎn)能市場(chǎng)率居前�����。

原標(biāo)題:預(yù)見2019:《2019年中國(guó)垃圾發(fā)電產(chǎn)業(yè)圖譜》(附市場(chǎng)規(guī)模�����、區(qū)域結(jié)構(gòu)、競(jìng)爭(zhēng)格局等)

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來(lái)源的作品���,目的在于傳遞更多信息��,并不代表本網(wǎng)贊同其觀點(diǎn)�����。

2. 請(qǐng)文章來(lái)源方確保投稿文章內(nèi)容及其附屬圖片無(wú)版權(quán)爭(zhēng)議問題���,如發(fā)生涉及內(nèi)容�����、版權(quán)等問題���,文章來(lái)源方自負(fù)相關(guān)法律責(zé)任�����。

3. 如涉及作品內(nèi)容����、版權(quán)等問題,請(qǐng)?jiān)谧髌钒l(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系��,否則視為放棄相關(guān)權(quán)益�����。